✕

百利好環球

財務

打開

隱藏的衰退信號?美國經濟陷「數據分裂」,三大圖表揭露真相

智昇 資訊

2025-10-01 11:12:12

美國當前經濟圖景呈現「軟數據」(信心)與「硬數據」(實際支出)的顯著分化。透過就業差指數這一透鏡可觀察到消費者真實心態,其下行趨勢明確指向勞動力市場動能衰退——這正是信心疲軟的核心根源,也是未來政策效果與消費走勢的關鍵變量。

美國九月消費者信心持續下挫。若難以理解為何調研顯示的信心滑坡與依然堅挺的消費數據相矛盾,不妨從勞動力市場動能衰退的視角解讀民眾心理變化。

2025年回望

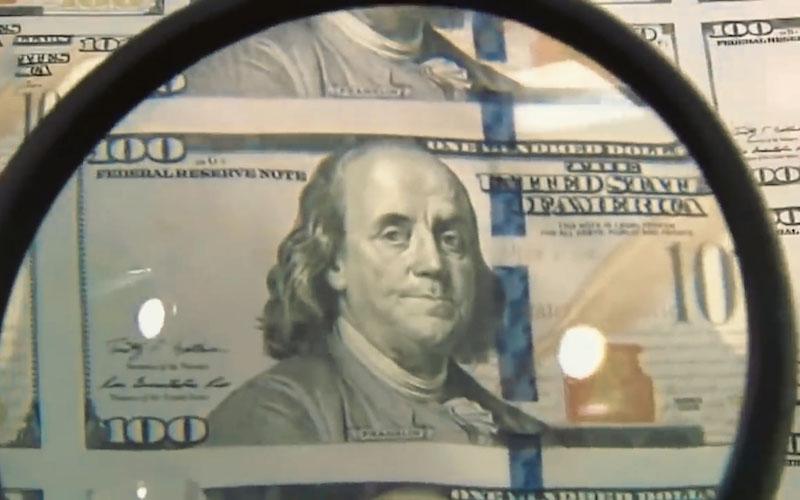

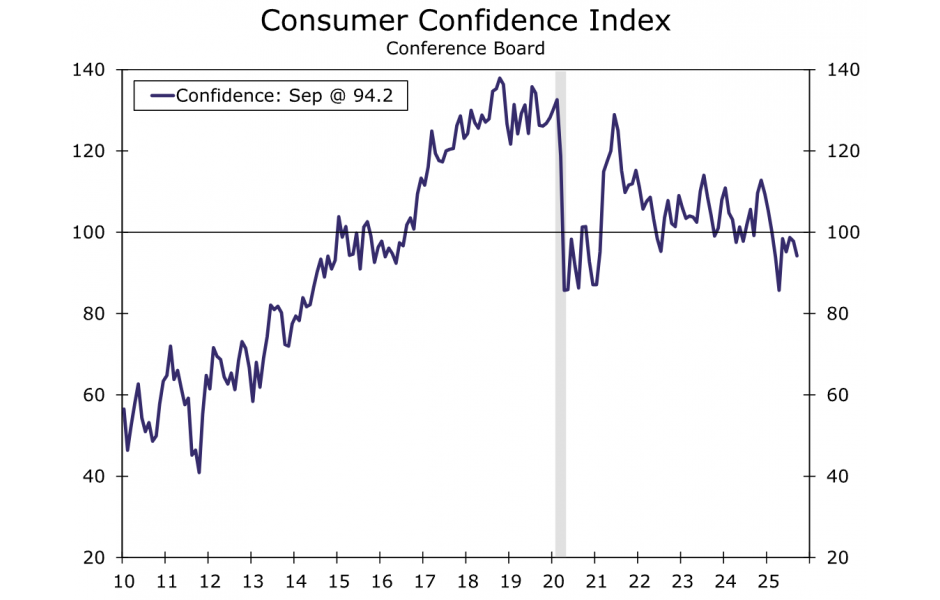

這已是四個月內消費者信心第三次下滑,而本次3.7個點的降幅最為顯著。當調研顯示的信心滑坡與堅挺的實際消費數據形成矛盾,我們該如何解讀?

在這個被貿易戰和不確定性定義的年份,經濟指標屢屢出現令人費解的修正。例如上周對第二季度GDP的修正數據顯示,經濟增速比初值更為強勁,主要源於對消費者支出(特別是服務消費)的評估上調。

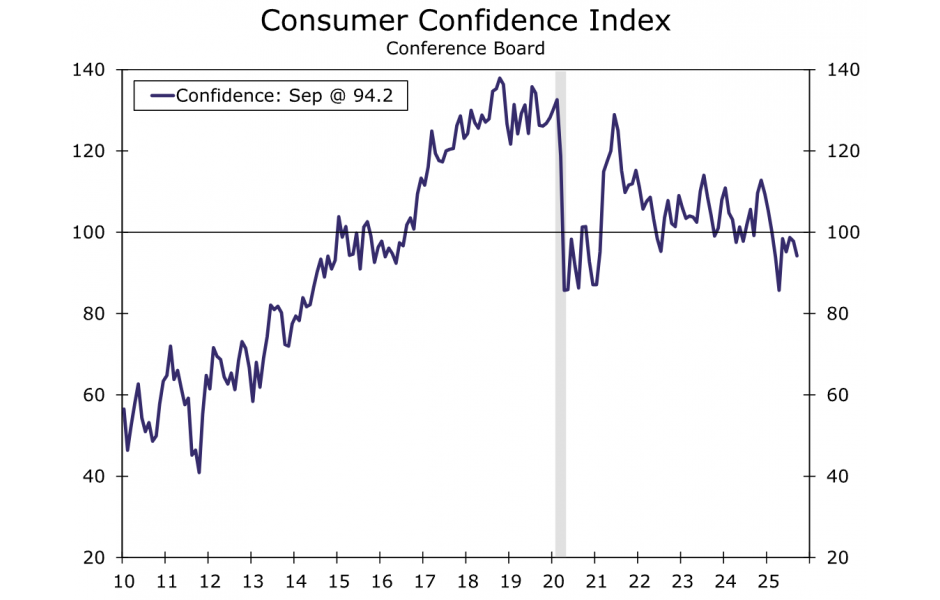

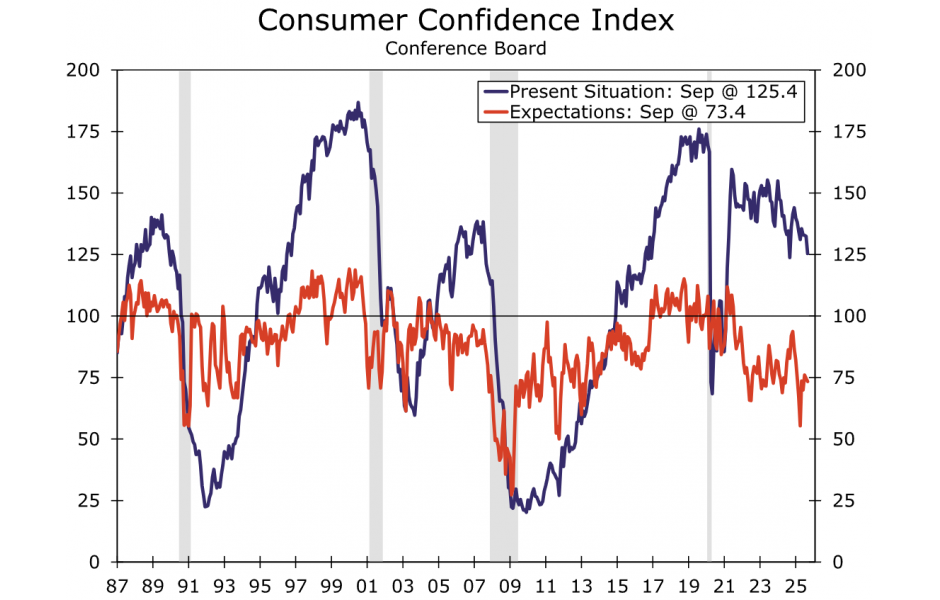

9月消費者對現狀及未來12個月預期的評估雙雙惡化。觀察圖表可以直觀感受到緊迫性——藍線(現狀指數)與紅線(預期指數)均已逼近過去三次經濟衰退前的水平。需要明確的是,市場並不認為衰退將至,但衡量情緒的軟數據與反映實際支出的硬數據之間確實發出了矛盾信號。

是否需要轉換視角?

要準確把握當前美國消費者的真實心態,市場更傾向於藉助「就業差指數」(見圖表)這組透視鏡。該傳統指標通過「就業充足」與「就業難尋」兩項數據的差值構建。其持續下行的趨勢線,正映射出過去兩年勞動力市場逐漸失速的實況。

今年早些時候,就業差指數走低恰逢通脹預期攀升,這種組合曾是美聯儲決策者不願看到的困境。但在周二(9月30日)這份沉悶的報告中閃現一絲曙光:通脹預期已開始降溫。未來12個月通脹率的平均預期跌破6%,中位數預期更是降至5%以下。雖然兩者仍遠高於美聯儲2%的政策目標,但即便在疫情前低通脹環境中,這類預期也常徘徊於4%左右。

通脹預期回落正是FOMC推行後續降息所需的關鍵前提之一。最終,2026年降息周期與更具刺激性的財政政策形成合力,或將使消費者在明年伊始獲得更堅實的基本面支撐。

美元短期將陷入多空拉鋸

若就業差指數持續惡化,疊加通脹如期回落,美聯儲降息預期將主導市場,美元指數可能下探97.50支撐。

但硬數據韌性與通脹絕對值高企將構築緩衝帶,使美元呈現階梯式下跌而非單邊下行。

(美元指數日線圖,來源:易匯通)

市場後續將重點關注:就業差指數與消費者信心的同步性;硬數據(零售銷售、GDP)能否持續超預期;通脹回落速度與美聯儲官員表態的匹配度。

北京時間11:11,美元指數現報97.82。

美國九月消費者信心持續下挫。若難以理解為何調研顯示的信心滑坡與依然堅挺的消費數據相矛盾,不妨從勞動力市場動能衰退的視角解讀民眾心理變化。

2025年回望

這已是四個月內消費者信心第三次下滑,而本次3.7個點的降幅最為顯著。當調研顯示的信心滑坡與堅挺的實際消費數據形成矛盾,我們該如何解讀?

在這個被貿易戰和不確定性定義的年份,經濟指標屢屢出現令人費解的修正。例如上周對第二季度GDP的修正數據顯示,經濟增速比初值更為強勁,主要源於對消費者支出(特別是服務消費)的評估上調。

9月消費者對現狀及未來12個月預期的評估雙雙惡化。觀察圖表可以直觀感受到緊迫性——藍線(現狀指數)與紅線(預期指數)均已逼近過去三次經濟衰退前的水平。需要明確的是,市場並不認為衰退將至,但衡量情緒的軟數據與反映實際支出的硬數據之間確實發出了矛盾信號。

是否需要轉換視角?

要準確把握當前美國消費者的真實心態,市場更傾向於藉助「就業差指數」(見圖表)這組透視鏡。該傳統指標通過「就業充足」與「就業難尋」兩項數據的差值構建。其持續下行的趨勢線,正映射出過去兩年勞動力市場逐漸失速的實況。

今年早些時候,就業差指數走低恰逢通脹預期攀升,這種組合曾是美聯儲決策者不願看到的困境。但在周二(9月30日)這份沉悶的報告中閃現一絲曙光:通脹預期已開始降溫。未來12個月通脹率的平均預期跌破6%,中位數預期更是降至5%以下。雖然兩者仍遠高於美聯儲2%的政策目標,但即便在疫情前低通脹環境中,這類預期也常徘徊於4%左右。

通脹預期回落正是FOMC推行後續降息所需的關鍵前提之一。最終,2026年降息周期與更具刺激性的財政政策形成合力,或將使消費者在明年伊始獲得更堅實的基本面支撐。

美元短期將陷入多空拉鋸

若就業差指數持續惡化,疊加通脹如期回落,美聯儲降息預期將主導市場,美元指數可能下探97.50支撐。

但硬數據韌性與通脹絕對值高企將構築緩衝帶,使美元呈現階梯式下跌而非單邊下行。

(美元指數日線圖,來源:易匯通)

市場後續將重點關注:就業差指數與消費者信心的同步性;硬數據(零售銷售、GDP)能否持續超預期;通脹回落速度與美聯儲官員表態的匹配度。

北京時間11:11,美元指數現報97.82。

分享至:

下載APP

下載APP

智昇直播

智昇直播