✕

百利好環球

財務

打開

金價新高后陷回調,美聯儲決議后可否延續漲勢?

智昇 資訊

2025-09-17 12:06:57

周三(9月17日)現貨黃金在連續三個交易日上漲以後迎來小幅回落,本周交易開始以來,黃金的看漲動能已推動價格短期上漲1.7%,短期的技術回調不影響總體看漲趨勢。隨着美聯儲利率決議臨近,持續數周的穩定買盤壓力依然堅挺,只要市場對美聯儲降息的預期持續壓制美元,黃金在後續交易中大概率將保持上行主導趨勢。

美聯儲決議前瞻:降息已成定局?

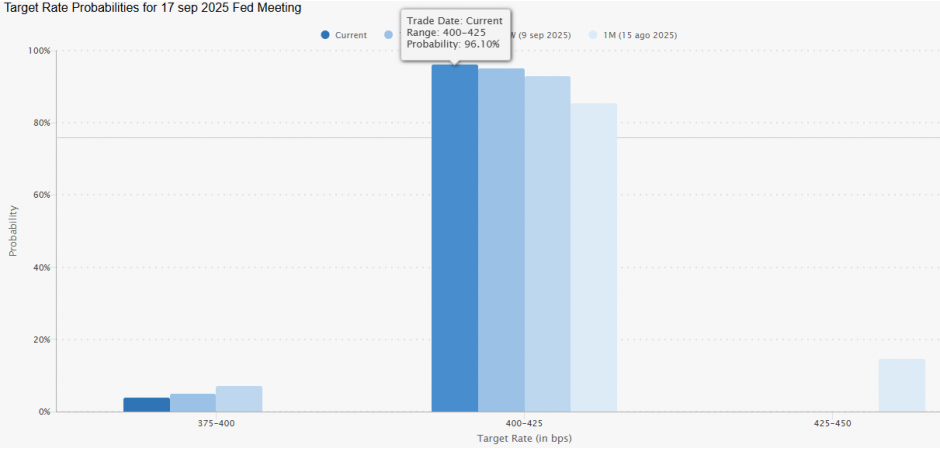

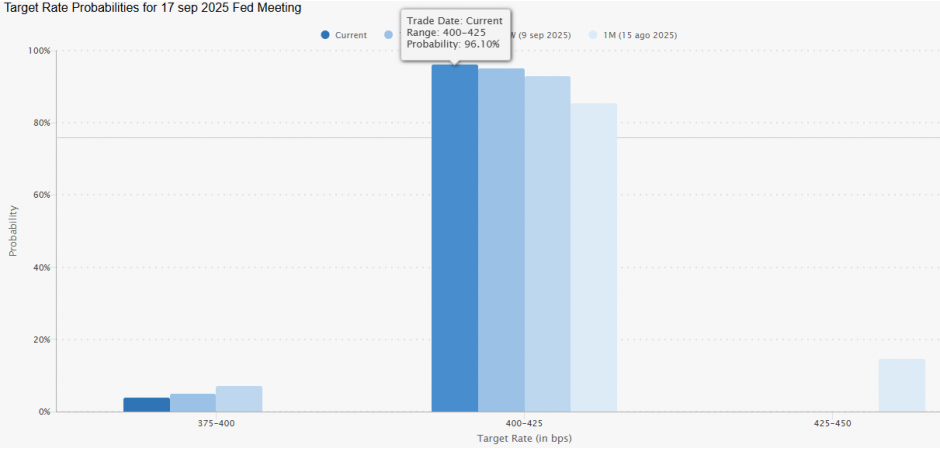

美聯儲利率決議前夕,所有跡象均指向降息25個基點——利率將從4.5%下調至4.25%。CME數據持續印證這一預期:8月15日降息概率為85.41%,而截至周二已攀升至96.10%,其他結果的可能性微乎其微。

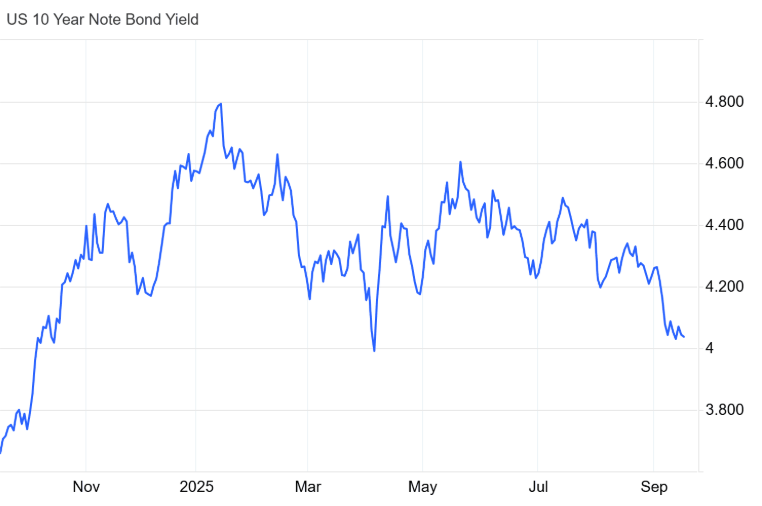

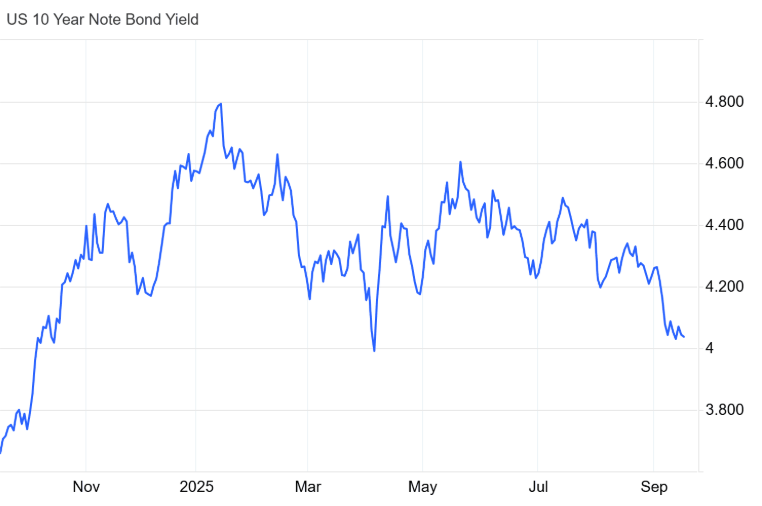

在此情景幾成定局之際,其影響亦蔓延至10年期國債——收益率持續下行逼近4.0%關口,創下自4月以來新低。截至目前,這一趨勢未見逆轉跡象:市場對美聯儲降息的預期幾乎直接傳導至收益率曲線,削弱了美債相對於其他資產的吸引力。

當前環境對黃金堪稱理想,債券與黃金雖同屬避險資產,但當債券收益率走弱時,黃金作為替代選擇的重要性便顯著提升。由於黃金不產生利息或分紅,當附息資產收益率下降時,其吸引力自然增強。固定收益市場的疲軟正成為短期內黃金需求的關鍵推動力。

若美聯儲如預期降息並強化年內維持寬鬆立場的信號,債券市場的下行壓力或將持續,從而支撐黃金需求並維持現貨黃金的看漲傾向。

美元是否走弱?

除債券市場外,低利率政策也在衝擊美元——近幾周美元持續走軟。衡量美元對一籃子貨幣表現的美元指數(DXY)周二已跌破97關口,一度接近7月1日低點(96.54)附近,現報96.74。

周二美元指數顯著下跌,周三迎來小幅技術回調,但不影響總體看跌趨勢。同時,美元指數技術面已跌破近兩個月來形成的下行通道,進一步強化看跌趨勢。

(美元指數日線圖,來源:易匯通)

美元疲軟直接利好黃金,其一,兩者存在避險屬性競爭:美元信用削弱推動資金轉向黃金;其二,因黃金以美元計價,美元貶值使國際買家能以更低成本購入,從而提振全球需求。

在此背景下,只要DXY維持下行趨勢且美元持續走弱,黃金的買盤壓力短期內便難以消退。

現貨黃金技術分析

自8月20日啟動的這輪上漲一度將金價推至每盎司3702.93美元的歷史新高,確認了圖表上主導的看漲傾向。

但周三亞市時段出現回落跡象,暗示這輪長期漲勢中可能出現階段性停頓。通常來說,價格維持在高點附近,短期技術性回調難以避免。

日線相對強弱指數(RSI)持續位於70上方,堅定處於超買區域,該讀數凸顯買盤動能亢奮。

MACD柱狀圖仍處於零軸上方,但已開始呈現逐漸縮小的柱線,表明短期看漲動能正在減弱,這預示未來幾個交易日內可能需要經過一個整理的過程,再重新回到上漲趨勢上。

關鍵點位分析:

3700美元——重大阻力位:既是歷史高點,也是短期內最重要的心理關口,有效突破該位置將強化看漲傾向,並可能推動主導趨勢向新目標延伸。

3640美元——近期屏障化支撐:過去數個交易日內形成的中性點位,若短期回撤持續下去,該位置或可轉化為初步支撐位。

3500美元——關鍵支撐位:對應4月前高位置,現已轉換為重要支撐,若價格回探該點位附近將檢驗當前上漲趨勢的強度;一旦跌破,則增加看空傾向加劇的風險。

(現貨黃金日線圖,來源:易匯通)

北京時間12:03,現貨黃金現報3681.56美元/盎司。

美聯儲決議前瞻:降息已成定局?

美聯儲利率決議前夕,所有跡象均指向降息25個基點——利率將從4.5%下調至4.25%。CME數據持續印證這一預期:8月15日降息概率為85.41%,而截至周二已攀升至96.10%,其他結果的可能性微乎其微。

在此情景幾成定局之際,其影響亦蔓延至10年期國債——收益率持續下行逼近4.0%關口,創下自4月以來新低。截至目前,這一趨勢未見逆轉跡象:市場對美聯儲降息的預期幾乎直接傳導至收益率曲線,削弱了美債相對於其他資產的吸引力。

當前環境對黃金堪稱理想,債券與黃金雖同屬避險資產,但當債券收益率走弱時,黃金作為替代選擇的重要性便顯著提升。由於黃金不產生利息或分紅,當附息資產收益率下降時,其吸引力自然增強。固定收益市場的疲軟正成為短期內黃金需求的關鍵推動力。

若美聯儲如預期降息並強化年內維持寬鬆立場的信號,債券市場的下行壓力或將持續,從而支撐黃金需求並維持現貨黃金的看漲傾向。

美元是否走弱?

除債券市場外,低利率政策也在衝擊美元——近幾周美元持續走軟。衡量美元對一籃子貨幣表現的美元指數(DXY)周二已跌破97關口,一度接近7月1日低點(96.54)附近,現報96.74。

周二美元指數顯著下跌,周三迎來小幅技術回調,但不影響總體看跌趨勢。同時,美元指數技術面已跌破近兩個月來形成的下行通道,進一步強化看跌趨勢。

(美元指數日線圖,來源:易匯通)

美元疲軟直接利好黃金,其一,兩者存在避險屬性競爭:美元信用削弱推動資金轉向黃金;其二,因黃金以美元計價,美元貶值使國際買家能以更低成本購入,從而提振全球需求。

在此背景下,只要DXY維持下行趨勢且美元持續走弱,黃金的買盤壓力短期內便難以消退。

現貨黃金技術分析

自8月20日啟動的這輪上漲一度將金價推至每盎司3702.93美元的歷史新高,確認了圖表上主導的看漲傾向。

但周三亞市時段出現回落跡象,暗示這輪長期漲勢中可能出現階段性停頓。通常來說,價格維持在高點附近,短期技術性回調難以避免。

日線相對強弱指數(RSI)持續位於70上方,堅定處於超買區域,該讀數凸顯買盤動能亢奮。

MACD柱狀圖仍處於零軸上方,但已開始呈現逐漸縮小的柱線,表明短期看漲動能正在減弱,這預示未來幾個交易日內可能需要經過一個整理的過程,再重新回到上漲趨勢上。

關鍵點位分析:

3700美元——重大阻力位:既是歷史高點,也是短期內最重要的心理關口,有效突破該位置將強化看漲傾向,並可能推動主導趨勢向新目標延伸。

3640美元——近期屏障化支撐:過去數個交易日內形成的中性點位,若短期回撤持續下去,該位置或可轉化為初步支撐位。

3500美元——關鍵支撐位:對應4月前高位置,現已轉換為重要支撐,若價格回探該點位附近將檢驗當前上漲趨勢的強度;一旦跌破,則增加看空傾向加劇的風險。

(現貨黃金日線圖,來源:易匯通)

北京時間12:03,現貨黃金現報3681.56美元/盎司。

分享至:

下載APP

下載APP

智昇直播

智昇直播