✕

百利好環球

財務

打開

美元指數分析:歷史或重演,虛假信號恐再促反彈

智昇 資訊

2025-09-19 13:53:57

美元近兩個月跌勢在未來或難持久,此番情景與去年非農數據引發的虛假信號如出一轍。美元在周三(9月17日)美聯儲議息會議后顯著下跌,而很快于鮑威爾新聞發佈會後反彈,鑒於整體數據仍顯經濟韌性,且對美聯儲獨立性擔憂目前看來言過其實,市場可能再度修正降息預期,從而為美元注入新的上漲動力。

美元趨勢似曾相識?

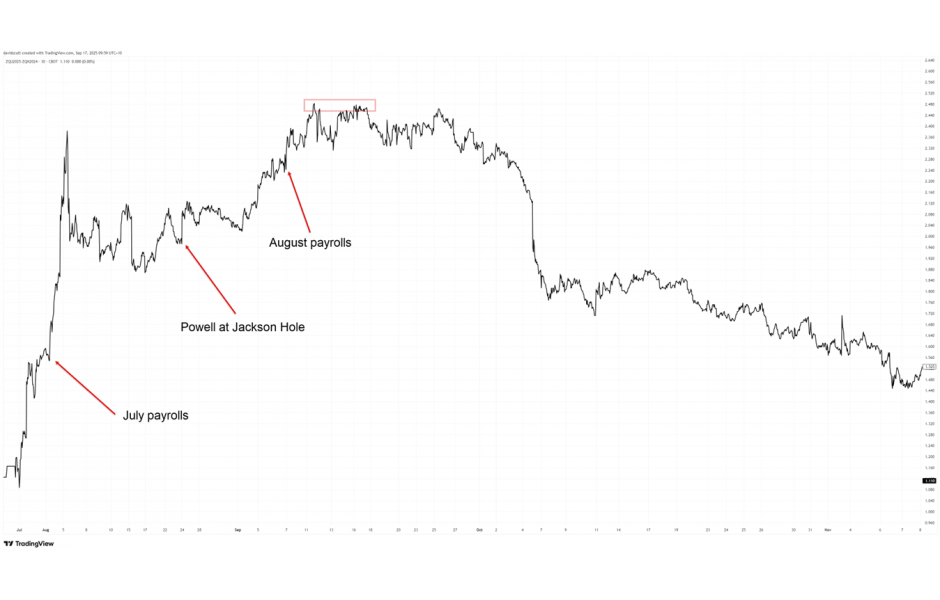

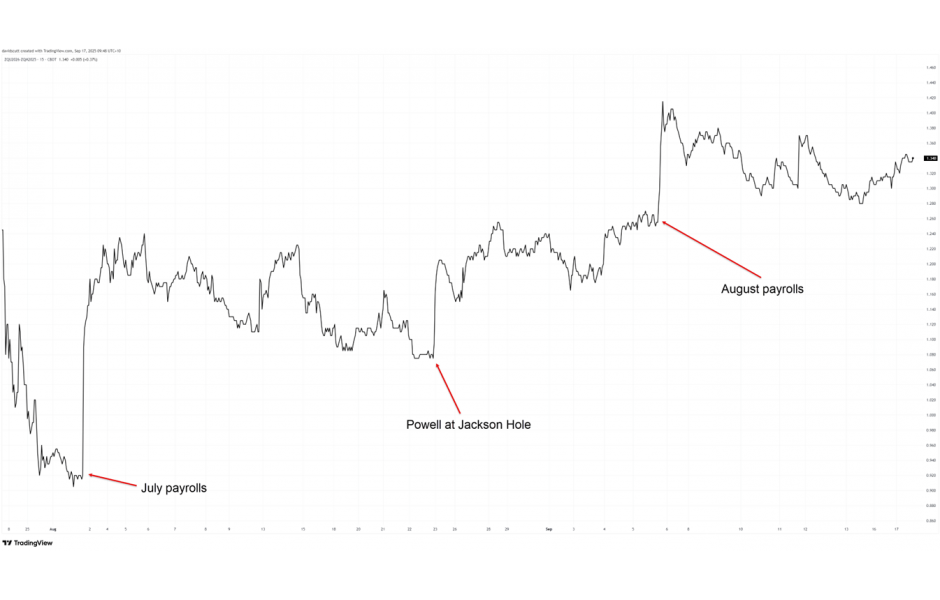

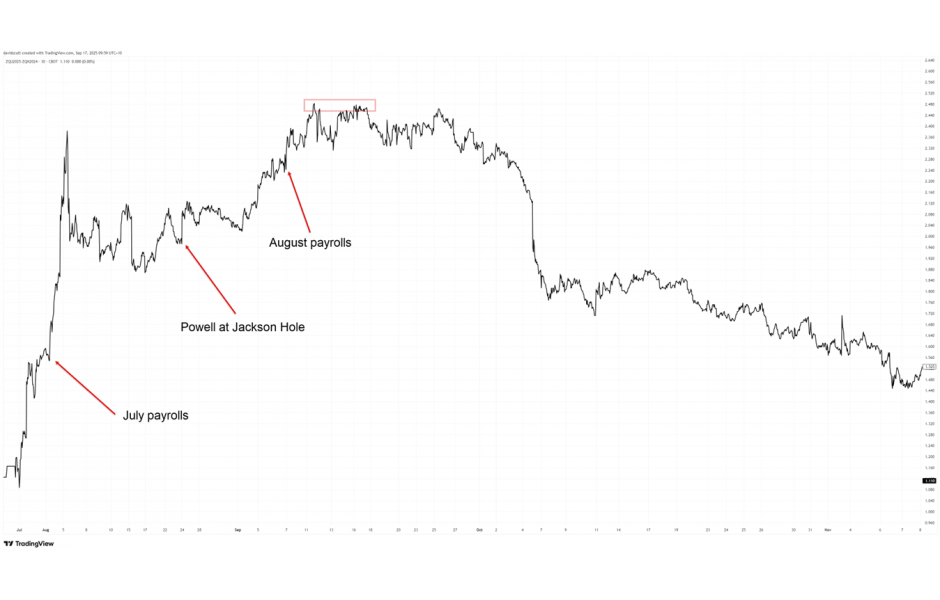

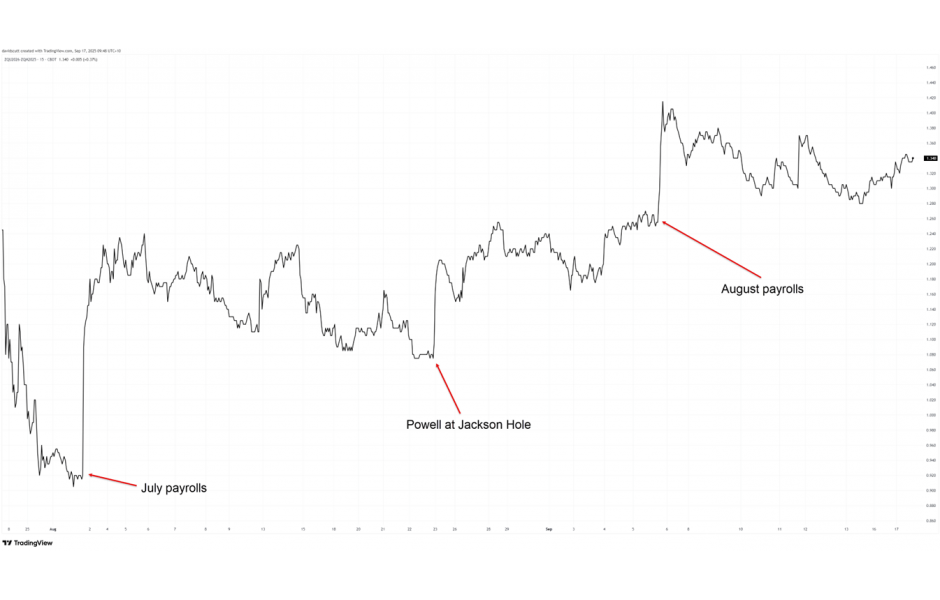

回顧2024年同期,美元指數觸底反彈,隨後數月因市場對美聯儲降息預期重大修正而飆升10%。夏季非農報告的疲軟最終被證明是勞動力市場的巨大虛假信號。縱觀當前態勢,美元走勢很可能即將歷史重演。

也存在差異——例如去年此時並未出現對美聯儲獨立性的擔憂,且本次無需應對總統大選因素——但除此之外的背景格局卻驚人相似,一年前市場預計到2025年9月將降息近250個基點,而實際降息125基點,勞動力市場狀況持續超預期堅挺。

警惕夏季非農虛假信號

市場對截至2026年9月的利率定價已剔除超過100個基點的降息預期(不含本周降息)。當前定價邏輯再度基於一種擔憂:低招聘、低解僱的環境最終將推高失業率。

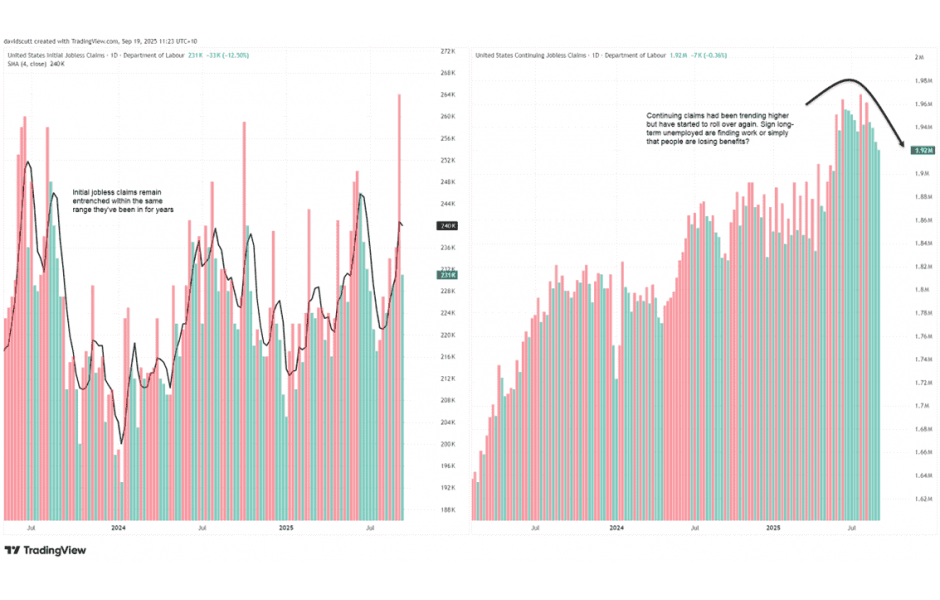

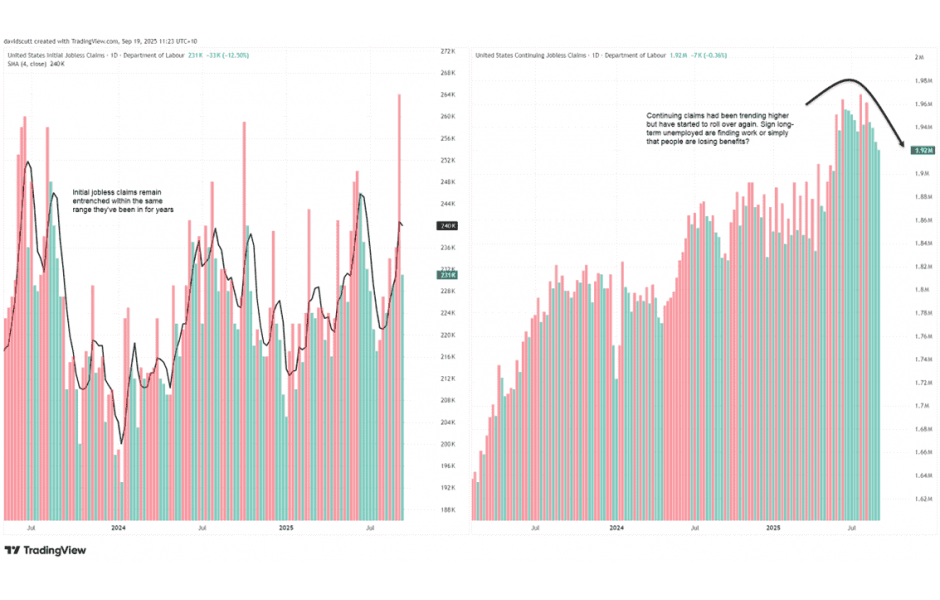

這種情況確實可能存在,但假設您無法獲取非農報告卻能接觸所有其他經濟數據,這些數據會強烈暗示需要大幅降息嗎?或許房地產領域有此需求,但其他領域呢?只需看看本周數據:零售銷售飛速增長;失業金申領創多年新低。

我們(當然也包括美聯儲)似乎過度倚重一份多年來只會釋放虛假信號的就業報告。過去兩年累計下修170萬個就業崗位,加上月度數據本就存在的重大下修幅度,足以證明這份報告不可信賴。始終如一的只有失業率和申領數據,它們傳遞出截然不同的信息:勞動力市場保持穩定,而非陷入停滯。

正如12個月前的情景,若就業放緩未能推高失業率,市場可能需再次大幅修正對降息規模的預期——尤其在通脹水平持續偏離2%目標之際。若維持充分就業,美聯儲將難以將關稅對商品價格的影響視為暫時性因素,因為這可能加劇薪資上漲壓力。

美聯儲獨立性的爭議

當然,近期降息預期升溫不僅源於對勞動力市場的擔憂,更包括對美聯儲政府獨立性削弱的憂慮。與特朗普首個任期內充斥社交媒體的肆意抨擊不同,其第二任期推動降息的手段顯得更具策略性——通過任命符合總統意願的委員會成員進行操作,這自然令人相信利率水平可能會顯著低於本應達到的位置。

風險確實存在,但若以本周跡象為參考,美聯儲獨立性喪失可能帶來的風險或可避免,這意味着政策不會自動設置為極度寬鬆以確保經濟過熱。誠然,新任理事斯蒂芬·米蘭支持降息50個基點而投下反對票,且很可能是預示年內還需降息150個基點的那位FOMC成員,但他顯然是個極端例外。

重要的是,其他特朗普任命理事——克里斯托弗·沃勒和米歇爾·鮑曼——均與委員會其他成員一致投票支持降息25點,避免了三位決策者沿政治路線支持更大幅度降息的局面。儘管這僅是一次會議,但至少應能緩解人們對未來政策將基於非經濟因素制定的擔憂。

即便米蘭被任命為下任美聯儲主席,除非他能說服委員會其他成員追隨其主張,否則大幅降息仍難實現。儘管他對年底利率的預測值偏低,但值得注意的是,相較於三個月前的預測,本周聯邦基金利率中值預期僅額外增加一次降息。若市場期待找到美聯儲獨立性顯著受損的證據,可惜本次會議並未提供。

美元反彈動能蓄積?

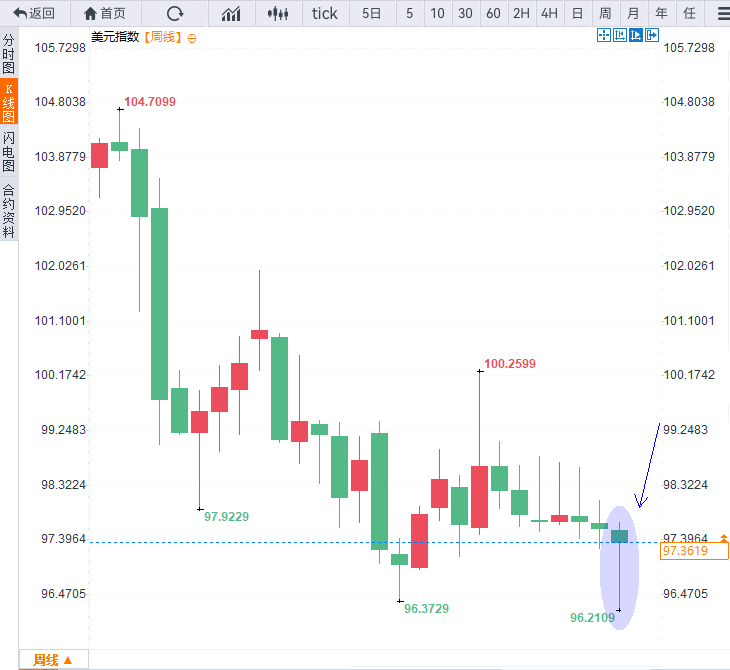

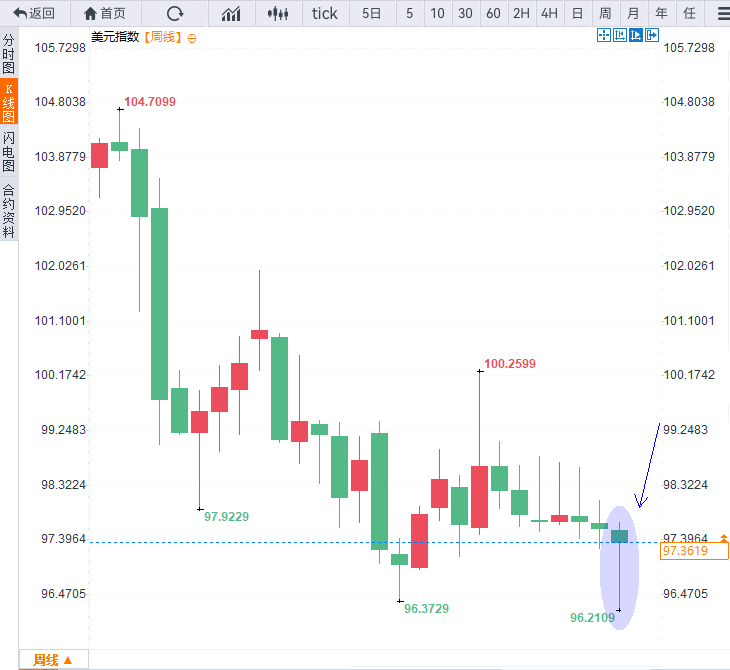

對美元而言,結合非農報告之外的經濟韌性證據,這必然令人質疑:自「解放日關稅」動蕩以來的下跌趨勢是否會持續擴大。從技術角度看,近期價格走勢暗示美元指數或已形成短期底部。

(美元指數日線圖,來源:易匯通)

從日線圖看,美聯儲會議後周三(9月17日)形成的「穿刺形態」是經典反轉信號——該形態以跳空低開創出新低,卻在後續交易時段強勢逆轉。周四的跟進買盤強化了這一信號,價格目前正試探短期下行趨勢阻力位(97.50附近)。

動量指標同樣顯現轉向跡象:相對強弱指數RSI(14)突破下降趨勢線並向中性水平回升;MACD雖未確認轉向,但其向信號線的回歸至少表明下行壓力正在緩解。

(美元指數周線圖,來源:易匯通)

儘管需要提醒周五行情尚未塵埃落定,但就當前走勢而言,周線圖的「錘形線」同樣構成經典反轉形態。歷史經驗表明,美元指數周線圖上的各種形態(無論看漲還是看跌)往往能提供可靠的前瞻信號。

雖然直接交易美元指數的投資者不多,但該信號可用於評估其他貨幣對走勢,尤其是歐元/美元和美元/日元——這兩個幣種在美元指數中佔據絕對主導權重。

北京時間13:52,美元指數現報97.40。

美元趨勢似曾相識?

回顧2024年同期,美元指數觸底反彈,隨後數月因市場對美聯儲降息預期重大修正而飆升10%。夏季非農報告的疲軟最終被證明是勞動力市場的巨大虛假信號。縱觀當前態勢,美元走勢很可能即將歷史重演。

也存在差異——例如去年此時並未出現對美聯儲獨立性的擔憂,且本次無需應對總統大選因素——但除此之外的背景格局卻驚人相似,一年前市場預計到2025年9月將降息近250個基點,而實際降息125基點,勞動力市場狀況持續超預期堅挺。

警惕夏季非農虛假信號

市場對截至2026年9月的利率定價已剔除超過100個基點的降息預期(不含本周降息)。當前定價邏輯再度基於一種擔憂:低招聘、低解僱的環境最終將推高失業率。

這種情況確實可能存在,但假設您無法獲取非農報告卻能接觸所有其他經濟數據,這些數據會強烈暗示需要大幅降息嗎?或許房地產領域有此需求,但其他領域呢?只需看看本周數據:零售銷售飛速增長;失業金申領創多年新低。

我們(當然也包括美聯儲)似乎過度倚重一份多年來只會釋放虛假信號的就業報告。過去兩年累計下修170萬個就業崗位,加上月度數據本就存在的重大下修幅度,足以證明這份報告不可信賴。始終如一的只有失業率和申領數據,它們傳遞出截然不同的信息:勞動力市場保持穩定,而非陷入停滯。

正如12個月前的情景,若就業放緩未能推高失業率,市場可能需再次大幅修正對降息規模的預期——尤其在通脹水平持續偏離2%目標之際。若維持充分就業,美聯儲將難以將關稅對商品價格的影響視為暫時性因素,因為這可能加劇薪資上漲壓力。

美聯儲獨立性的爭議

當然,近期降息預期升溫不僅源於對勞動力市場的擔憂,更包括對美聯儲政府獨立性削弱的憂慮。與特朗普首個任期內充斥社交媒體的肆意抨擊不同,其第二任期推動降息的手段顯得更具策略性——通過任命符合總統意願的委員會成員進行操作,這自然令人相信利率水平可能會顯著低於本應達到的位置。

風險確實存在,但若以本周跡象為參考,美聯儲獨立性喪失可能帶來的風險或可避免,這意味着政策不會自動設置為極度寬鬆以確保經濟過熱。誠然,新任理事斯蒂芬·米蘭支持降息50個基點而投下反對票,且很可能是預示年內還需降息150個基點的那位FOMC成員,但他顯然是個極端例外。

重要的是,其他特朗普任命理事——克里斯托弗·沃勒和米歇爾·鮑曼——均與委員會其他成員一致投票支持降息25點,避免了三位決策者沿政治路線支持更大幅度降息的局面。儘管這僅是一次會議,但至少應能緩解人們對未來政策將基於非經濟因素制定的擔憂。

即便米蘭被任命為下任美聯儲主席,除非他能說服委員會其他成員追隨其主張,否則大幅降息仍難實現。儘管他對年底利率的預測值偏低,但值得注意的是,相較於三個月前的預測,本周聯邦基金利率中值預期僅額外增加一次降息。若市場期待找到美聯儲獨立性顯著受損的證據,可惜本次會議並未提供。

美元反彈動能蓄積?

對美元而言,結合非農報告之外的經濟韌性證據,這必然令人質疑:自「解放日關稅」動蕩以來的下跌趨勢是否會持續擴大。從技術角度看,近期價格走勢暗示美元指數或已形成短期底部。

(美元指數日線圖,來源:易匯通)

從日線圖看,美聯儲會議後周三(9月17日)形成的「穿刺形態」是經典反轉信號——該形態以跳空低開創出新低,卻在後續交易時段強勢逆轉。周四的跟進買盤強化了這一信號,價格目前正試探短期下行趨勢阻力位(97.50附近)。

動量指標同樣顯現轉向跡象:相對強弱指數RSI(14)突破下降趨勢線並向中性水平回升;MACD雖未確認轉向,但其向信號線的回歸至少表明下行壓力正在緩解。

(美元指數周線圖,來源:易匯通)

儘管需要提醒周五行情尚未塵埃落定,但就當前走勢而言,周線圖的「錘形線」同樣構成經典反轉形態。歷史經驗表明,美元指數周線圖上的各種形態(無論看漲還是看跌)往往能提供可靠的前瞻信號。

雖然直接交易美元指數的投資者不多,但該信號可用於評估其他貨幣對走勢,尤其是歐元/美元和美元/日元——這兩個幣種在美元指數中佔據絕對主導權重。

北京時間13:52,美元指數現報97.40。

分享至:

下載APP

下載APP

智昇直播

智昇直播