✕

百利好環球

財務

打開

美聯儲降息通道是否已經開啟?從歷史中探尋利率走向

智昇 資訊

2025-10-09 16:15:37

上月,美聯儲政策制定機構決定降息25個基點至4.00%-4.25%,這是自2024年12月以來首次實施貨幣寬鬆政策。美聯儲主席傑羅姆·鮑威爾表示,在美國勞動力市場出現疲軟跡象之際,此次降息是「風險管理」措施。

在數據顯示2025年8月失業率從7月的4.2%微升至4.3%后,這場被廣泛預期的降息如期而至。縱向來看,在2024年5月至2025年7月期間,失業率始終維持在4%-4.2%區間,而這一數字在2023年4月曾觸及3.4%的歷史低點。以歷史標準衡量,4.3%仍屬相對健康的失業水平。自然失業率(即充分就業狀態下的失業率)近幾十年來持續下降,目前估計維持在4.3%-4.5%區間。

除失業率上升外,其他指標也顯示勞動力市場正在放緩:2025年8月失業持續時間增至24.5周,較2024年8月的21周明顯延長,創下2022年4月以來最高值;持續領取失業救濟人數已達2021年秋季以來峰值。U-6失業率從7月的7.9%升至8月的8.1%也佐證了這一趨勢。這意味着勞動者一旦失業,需要更長時間才能重新找到工作。

美聯儲肩負雙重使命:實現最大就業與維持價格穩定。其中第二項任務自2021年以來始終充滿挑戰,因通脹率持續高於2%的政策目標。在2025年9月17日降息時,整體個人消費支出價格指數同比漲幅7月為2.6%,消費者價格指數同比漲幅8月達2.9%。

過往美聯儲曾將此類加息或降息的短期舉措稱為「風險管理」、「政策調整」或「周期中段調整」。

在當前失業率相對較低的環境下實施降息,引發出四個關鍵問題:

當失業率低於4.6%時,美聯儲進行降息的頻率如何?

完成首次調整性降息后,美聯儲在短期內通常會繼續降息多少次?

這對國債市場產生了何種影響?

股市在此類政策調整期間作何反應?

美聯儲在失業率低於4.6%時降息的頻率如何?

美聯儲的「調整性」降息通常源於地緣政治緊張局勢加劇,或是某些經濟指標開始顯現放緩跡象。這些調整往往發生在聯儲試圖平衡其雙重政策目標的關鍵時刻。

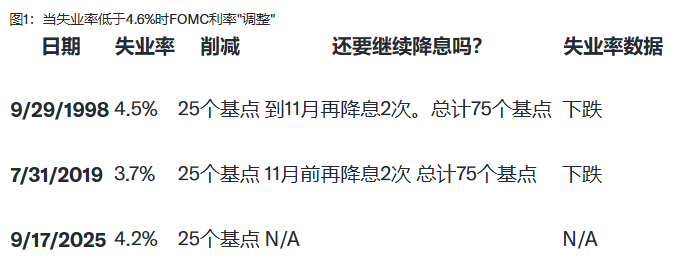

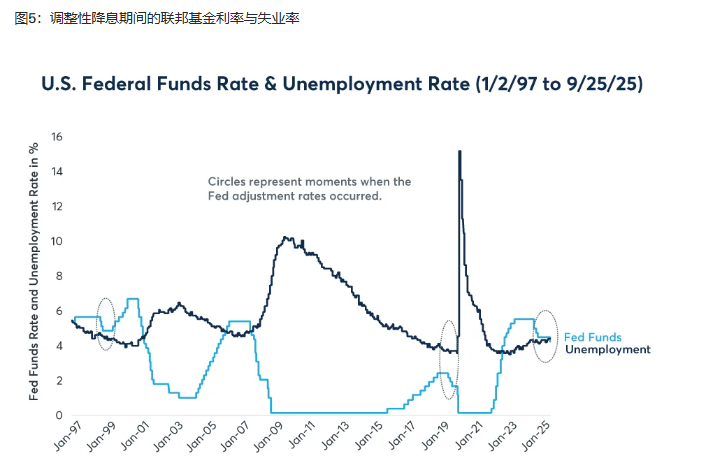

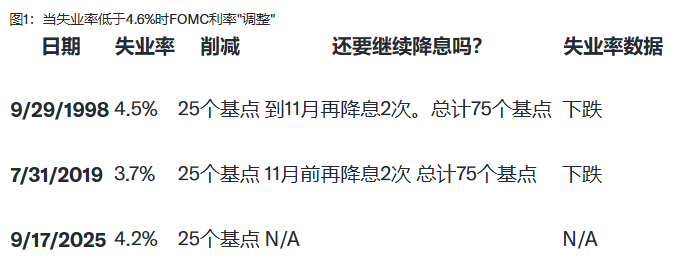

自20世紀70年代以來,如圖1所示,美聯儲僅在失業率低於4.6%的情況下進行過三次降息,這被視作「調整性」舉措。

1998年利率調整

1998年8月17日,俄羅斯宣布貨幣貶值,對以盧布計價的債務違約,並暫停向俄羅斯金融機構的外國債權人支付款項,此舉對全球市場造成衝擊。隨後信貸利差擴大,知名對沖基金長期資本管理公司倒閉。

聯邦基金利率自1997年3月25日起維持在5.5%,直至1998年9月29日聯邦公開市場委員會(FOMC)會議。時任美聯儲主席艾倫·格林斯潘因俄羅斯債務違約危機,將聯邦基金利率下調25個基點,從5.5%降至5.25%以及「緩衝外國經濟日益疲軟和國內金融環境趨緊對美國未來經濟增長的影響」。隨後在1998年10月15日(介於聯邦公開市場委員會會議期間)和同年11月17日又分別進行了兩次25個基點的降息,聯邦基金利率降至4.75%。

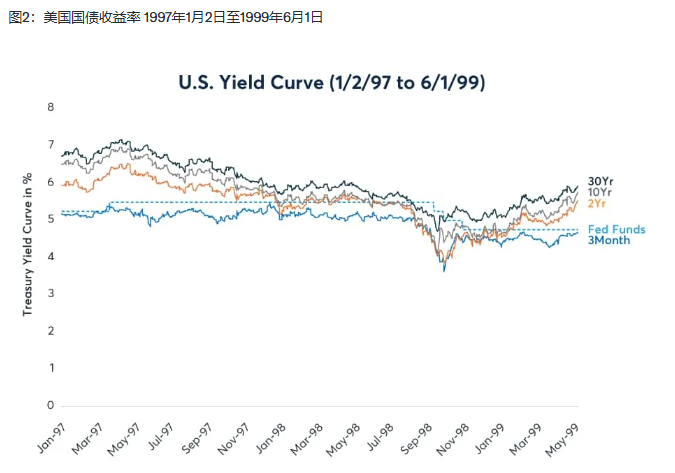

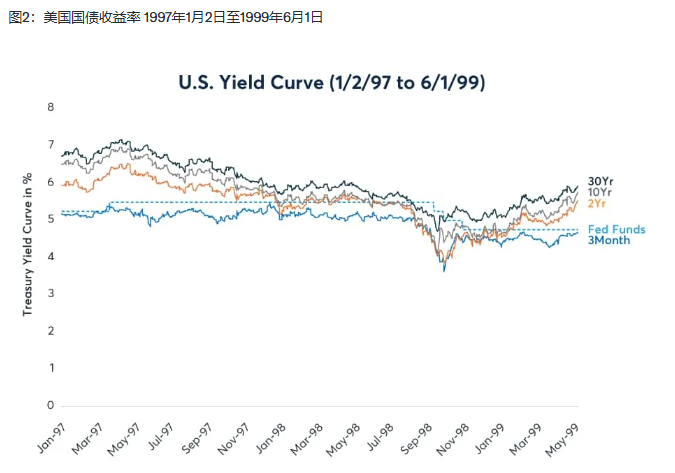

在1997年3月加息后,美國國債收益率在1998年前兩次降息前及降息期間持續走低,隨後在第三次降息前開始回升並保持上行趨勢(圖2)。在此期間失業率持續下降。

2019年7月利率調整

截至2019年7月31日,失業率處於3.7%的歷史低位,6月PCE和CPI同比漲幅分別為1.4%和1.6%。美聯儲將政策利率中值下調25個基點至2.125%,隨後在9月和10月又分別降息25個基點,聯邦基金利率中值降至1.625%。

美聯儲在2019年三次降息,儘管就業市場非常強勁,失業率處於50年來最低水平。根據2019年7月FOMC會議紀要,2019年降息的原因包括「近幾個季度經濟活動出現減速跡象」;「海外經濟體經濟增長明顯放緩」;對通脹率長期低於2%目標的擔憂;FOMC認為這是一項「審慎的風險管理」決策。

2019年7月之前,美聯儲上一次利率調整是在2018年12月,當時將聯邦基金利率中間值從2.125%上調至2.375%。

在2019年調整期間,失業率從3.7%降至3.5%,直至2020年3月當COVID-19進入我們的話語體系時,該數字回升至4.4%。

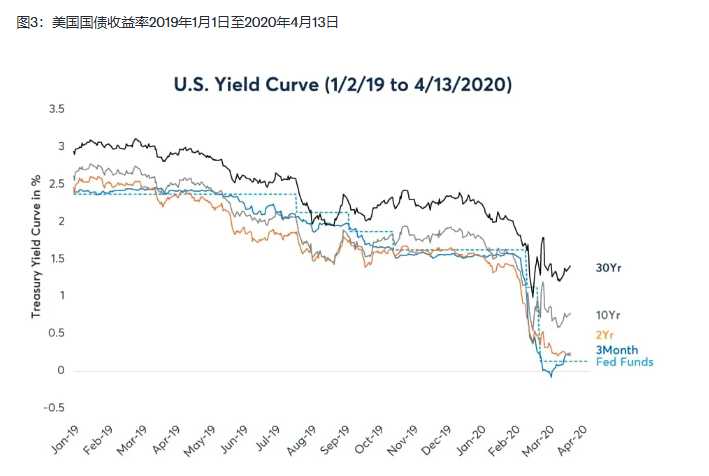

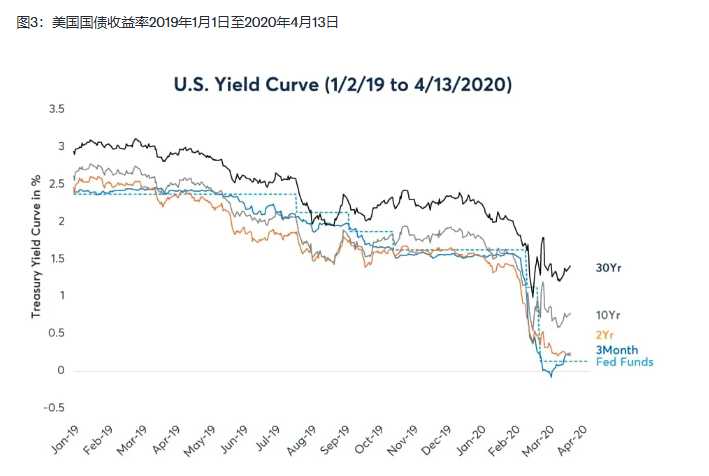

在美聯儲第二次降息后30年期國債收益率上升,第三次降息后10年期收益率上揚(圖3)。

2025年9月利率調整

美聯儲最近一次調整是在2025年9月17日降息25個基點,因多項經濟指標顯示勞動力市場正在放緩。在隨後的新聞發佈會上,鮑威爾提到,在美聯儲過去幾年專註於物價穩定后,美聯儲現在認為勞動力市場的下行風險有所增加。

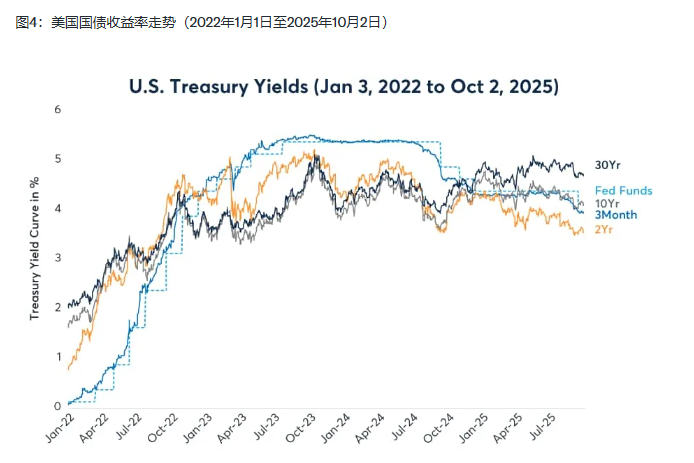

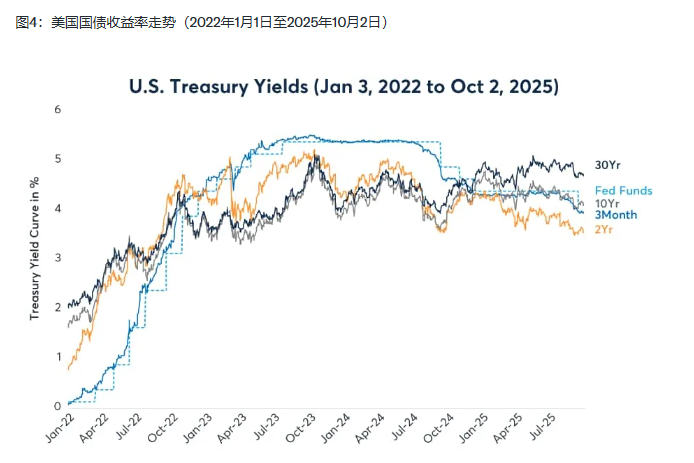

圖4顯示了美聯儲近期「風險管理」降息前的政策利率和國債收益率曲線。2024年秋季降息后,收益率曲線的長端出現走高。自9月17日以來,收益率曲線整體呈上行趨勢。

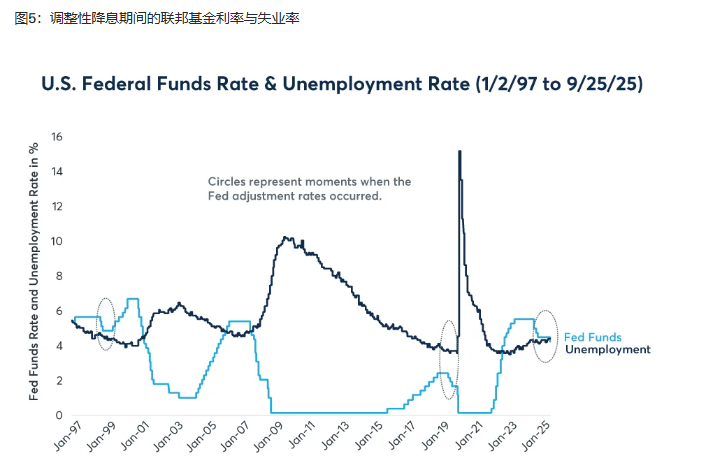

圖5中的黑色虛線圓圈標註了美聯儲調整降息的時點,以及隨後幾個月聯邦基金利率和失業率的變化情況。

1998年8月17日俄羅斯盧布貶值時,標普500指數(SPX)早在8月14日就已較7月17日的峰值回調10.4%,並於8月31日觸底,跌幅達19.3%(圖6)。1998年10月8日,就在美聯儲於10月15日實施第二次25個基點降息前夕,標普500指數再次測試了低點。隨後股市開始回升,截至12月中旬,標普500指數已突破此前高點。

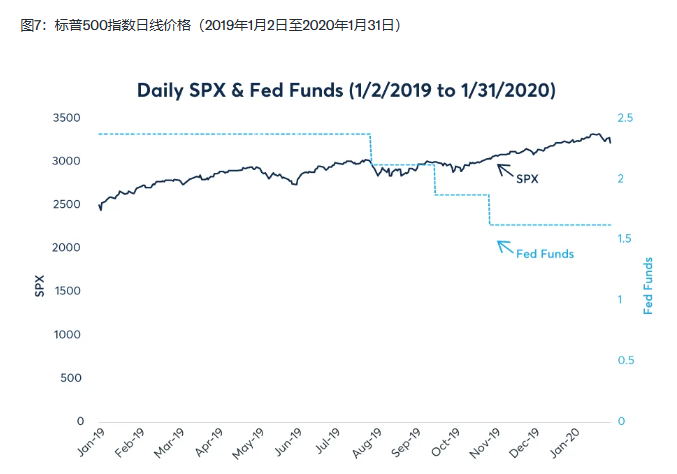

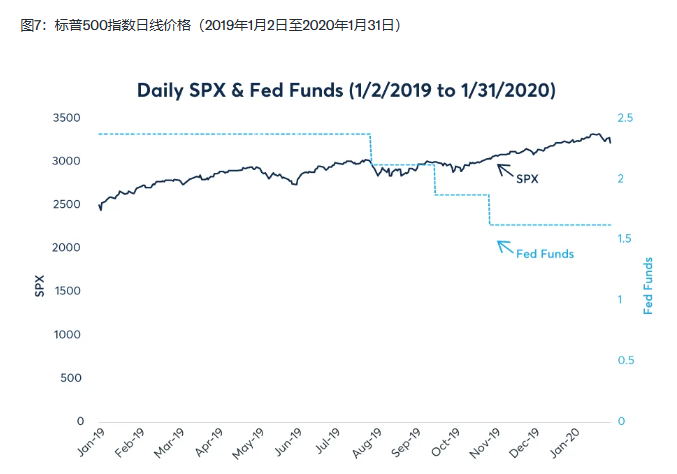

2019年7月降息前,標普500指數呈橫盤整理微幅上行態勢。2019年7月26日股市見頂后,隨着美聯儲7月31日實施調整性降息,股指下跌1.5%。但標普500指數於8月14日觸底,回撤幅度達5.6%,隨後在10月28日創出新高(圖7)。

在過往數年裡,當失業率低於4.6%時,美聯儲曾實施25基點的政策調整,並在此後繼續進行兩次25基點的降息。

市場會將此次降息解讀為一個「周期中段調整」式降息周期的開始,而非孤立事件。如果市場普遍預期美聯儲在未來幾個月內還會進行兩次降息,那麼這種前瞻性預期會提前反映在匯率中。投資者會傾向於提前賣出美元,導致美元在降息完全落地前就持續承壓。

在調整性降息后的數月內,收益率曲線往往趨於穩定或趨於陡峭。美聯儲是否會遵循既往模式,在未來幾個月內再實施兩次25基點的降息?

北京時間16:11,美元指數現報99.04。

在數據顯示2025年8月失業率從7月的4.2%微升至4.3%后,這場被廣泛預期的降息如期而至。縱向來看,在2024年5月至2025年7月期間,失業率始終維持在4%-4.2%區間,而這一數字在2023年4月曾觸及3.4%的歷史低點。以歷史標準衡量,4.3%仍屬相對健康的失業水平。自然失業率(即充分就業狀態下的失業率)近幾十年來持續下降,目前估計維持在4.3%-4.5%區間。

除失業率上升外,其他指標也顯示勞動力市場正在放緩:2025年8月失業持續時間增至24.5周,較2024年8月的21周明顯延長,創下2022年4月以來最高值;持續領取失業救濟人數已達2021年秋季以來峰值。U-6失業率從7月的7.9%升至8月的8.1%也佐證了這一趨勢。這意味着勞動者一旦失業,需要更長時間才能重新找到工作。

美聯儲肩負雙重使命:實現最大就業與維持價格穩定。其中第二項任務自2021年以來始終充滿挑戰,因通脹率持續高於2%的政策目標。在2025年9月17日降息時,整體個人消費支出價格指數同比漲幅7月為2.6%,消費者價格指數同比漲幅8月達2.9%。

過往美聯儲曾將此類加息或降息的短期舉措稱為「風險管理」、「政策調整」或「周期中段調整」。

在當前失業率相對較低的環境下實施降息,引發出四個關鍵問題:

當失業率低於4.6%時,美聯儲進行降息的頻率如何?

完成首次調整性降息后,美聯儲在短期內通常會繼續降息多少次?

這對國債市場產生了何種影響?

股市在此類政策調整期間作何反應?

美聯儲在失業率低於4.6%時降息的頻率如何?

美聯儲的「調整性」降息通常源於地緣政治緊張局勢加劇,或是某些經濟指標開始顯現放緩跡象。這些調整往往發生在聯儲試圖平衡其雙重政策目標的關鍵時刻。

自20世紀70年代以來,如圖1所示,美聯儲僅在失業率低於4.6%的情況下進行過三次降息,這被視作「調整性」舉措。

1998年利率調整

1998年8月17日,俄羅斯宣布貨幣貶值,對以盧布計價的債務違約,並暫停向俄羅斯金融機構的外國債權人支付款項,此舉對全球市場造成衝擊。隨後信貸利差擴大,知名對沖基金長期資本管理公司倒閉。

聯邦基金利率自1997年3月25日起維持在5.5%,直至1998年9月29日聯邦公開市場委員會(FOMC)會議。時任美聯儲主席艾倫·格林斯潘因俄羅斯債務違約危機,將聯邦基金利率下調25個基點,從5.5%降至5.25%以及「緩衝外國經濟日益疲軟和國內金融環境趨緊對美國未來經濟增長的影響」。隨後在1998年10月15日(介於聯邦公開市場委員會會議期間)和同年11月17日又分別進行了兩次25個基點的降息,聯邦基金利率降至4.75%。

在1997年3月加息后,美國國債收益率在1998年前兩次降息前及降息期間持續走低,隨後在第三次降息前開始回升並保持上行趨勢(圖2)。在此期間失業率持續下降。

2019年7月利率調整

截至2019年7月31日,失業率處於3.7%的歷史低位,6月PCE和CPI同比漲幅分別為1.4%和1.6%。美聯儲將政策利率中值下調25個基點至2.125%,隨後在9月和10月又分別降息25個基點,聯邦基金利率中值降至1.625%。

美聯儲在2019年三次降息,儘管就業市場非常強勁,失業率處於50年來最低水平。根據2019年7月FOMC會議紀要,2019年降息的原因包括「近幾個季度經濟活動出現減速跡象」;「海外經濟體經濟增長明顯放緩」;對通脹率長期低於2%目標的擔憂;FOMC認為這是一項「審慎的風險管理」決策。

2019年7月之前,美聯儲上一次利率調整是在2018年12月,當時將聯邦基金利率中間值從2.125%上調至2.375%。

在2019年調整期間,失業率從3.7%降至3.5%,直至2020年3月當COVID-19進入我們的話語體系時,該數字回升至4.4%。

在美聯儲第二次降息后30年期國債收益率上升,第三次降息后10年期收益率上揚(圖3)。

2025年9月利率調整

美聯儲最近一次調整是在2025年9月17日降息25個基點,因多項經濟指標顯示勞動力市場正在放緩。在隨後的新聞發佈會上,鮑威爾提到,在美聯儲過去幾年專註於物價穩定后,美聯儲現在認為勞動力市場的下行風險有所增加。

圖4顯示了美聯儲近期「風險管理」降息前的政策利率和國債收益率曲線。2024年秋季降息后,收益率曲線的長端出現走高。自9月17日以來,收益率曲線整體呈上行趨勢。

圖5中的黑色虛線圓圈標註了美聯儲調整降息的時點,以及隨後幾個月聯邦基金利率和失業率的變化情況。

1998年8月17日俄羅斯盧布貶值時,標普500指數(SPX)早在8月14日就已較7月17日的峰值回調10.4%,並於8月31日觸底,跌幅達19.3%(圖6)。1998年10月8日,就在美聯儲於10月15日實施第二次25個基點降息前夕,標普500指數再次測試了低點。隨後股市開始回升,截至12月中旬,標普500指數已突破此前高點。

2019年7月降息前,標普500指數呈橫盤整理微幅上行態勢。2019年7月26日股市見頂后,隨着美聯儲7月31日實施調整性降息,股指下跌1.5%。但標普500指數於8月14日觸底,回撤幅度達5.6%,隨後在10月28日創出新高(圖7)。

在過往數年裡,當失業率低於4.6%時,美聯儲曾實施25基點的政策調整,並在此後繼續進行兩次25基點的降息。

市場會將此次降息解讀為一個「周期中段調整」式降息周期的開始,而非孤立事件。如果市場普遍預期美聯儲在未來幾個月內還會進行兩次降息,那麼這種前瞻性預期會提前反映在匯率中。投資者會傾向於提前賣出美元,導致美元在降息完全落地前就持續承壓。

在調整性降息后的數月內,收益率曲線往往趨於穩定或趨於陡峭。美聯儲是否會遵循既往模式,在未來幾個月內再實施兩次25基點的降息?

北京時間16:11,美元指數現報99.04。

分享至:

下載APP

下載APP

智昇直播

智昇直播