✕

百利好環球

財務

打開

世界黃金協會:5月全球黃金ETF再度實現流入,年初至今總需求隨之轉正

智昇 資訊

2023-06-08 11:05:02

6月7日,世界黃金協會發佈黃金ETF月度評論,稱5月流入量拉動2023年年初至今全球黃金ETF總需求轉正,具體如下:

5月,全球實物黃金ETF1繼續保持正向需求,實現連續第三個月流入。本月早些時候,金價的強勁漲勢激發了投資者對黃金ETF的興趣,5月底則隨着金價的回落而有所回吐。此外,此外,我們認為美國債務上限談判和投資者對銀行業系統性危機的持續擔憂也促使投資者紛紛尋求避險資產,本月早些時候,金價的強勁漲勢激發了投資者對黃金ETF的興趣,5月底則隨着金價的回落而有所回吐。此外,我們認為美國債務上限談判和投資者對銀行業系統性危機的持續擔憂也促使投資者紛紛尋求避險資產,從而推動了5月份黃金ETF的正向需求。

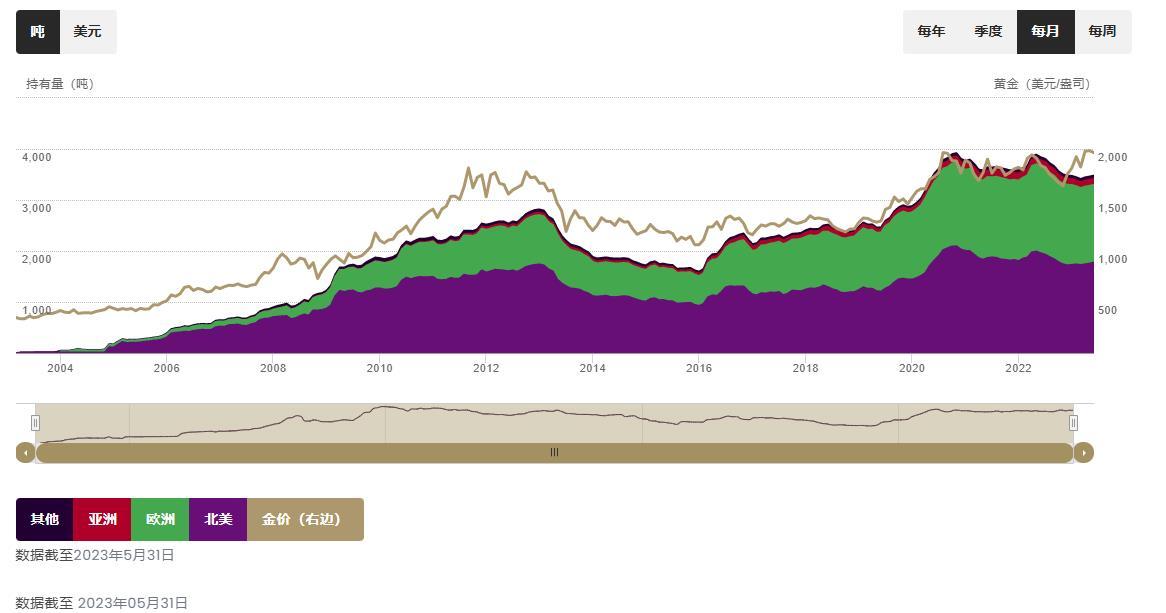

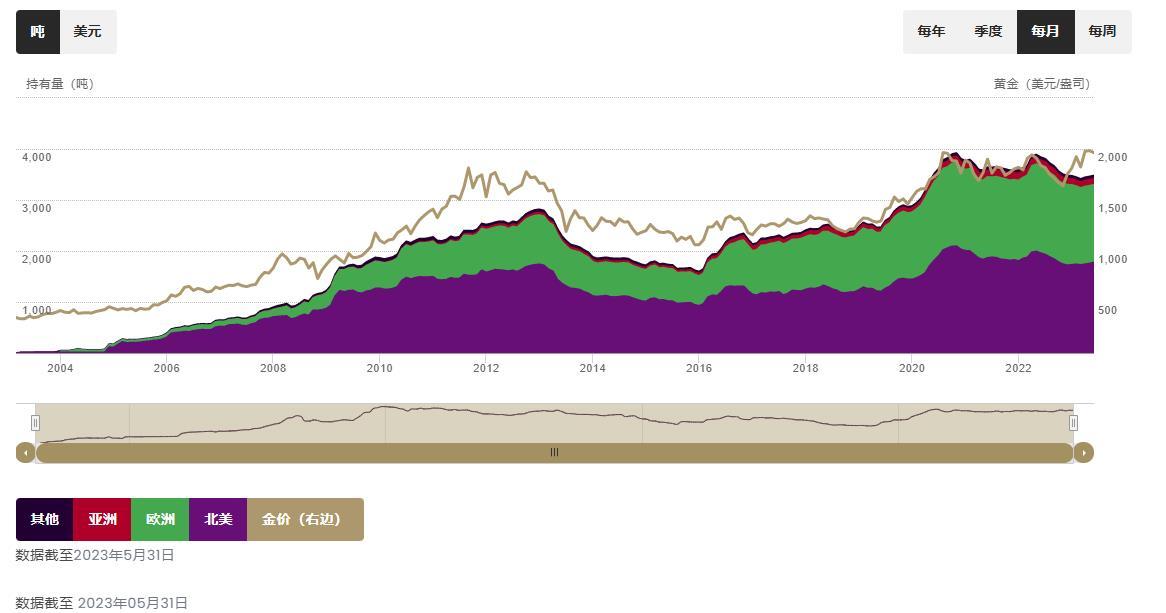

截至5月底,全球黃金ETF總持倉達到3478噸,較上月增加19噸。然而,由於本月金價較4月有所下跌,全球黃金ETF資產管理總規模(AUM)也小幅下降0.4%至2200億美元。即便如此,5月流入量仍促使年初至今全球黃金ETF基金共流入約合10億美元,相當於增持6噸。

區域亮點

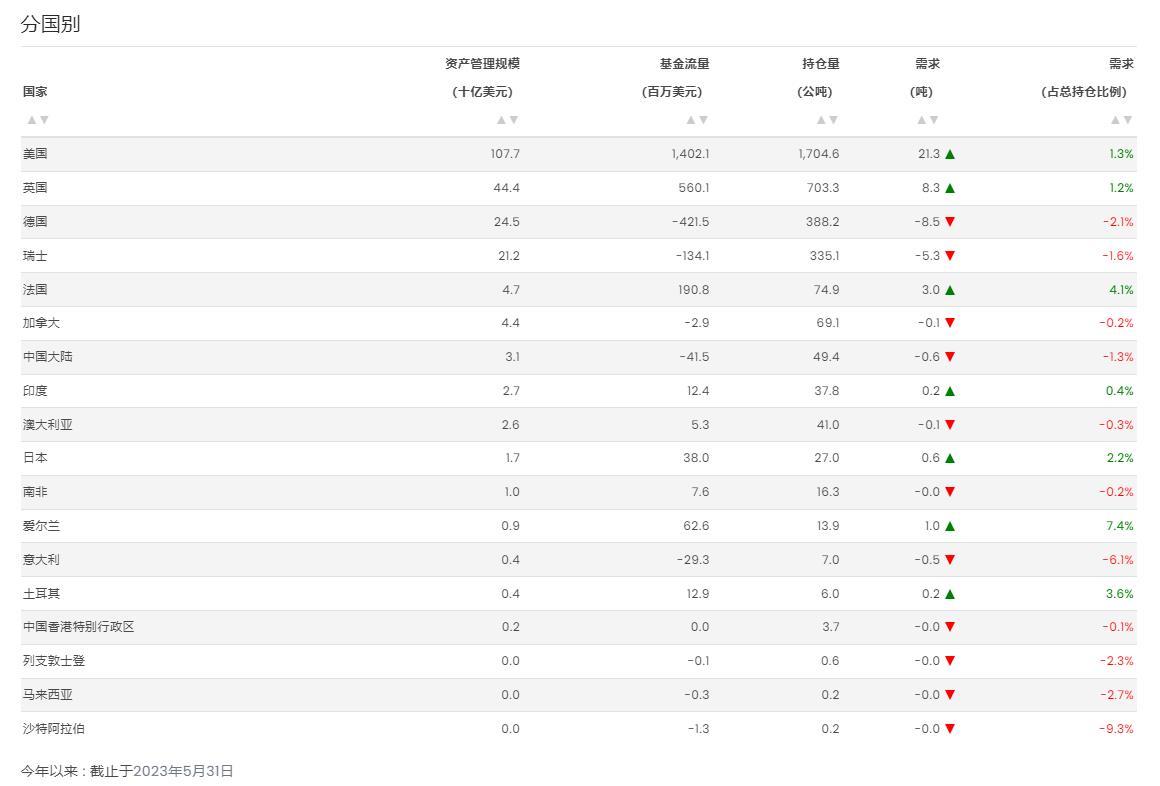

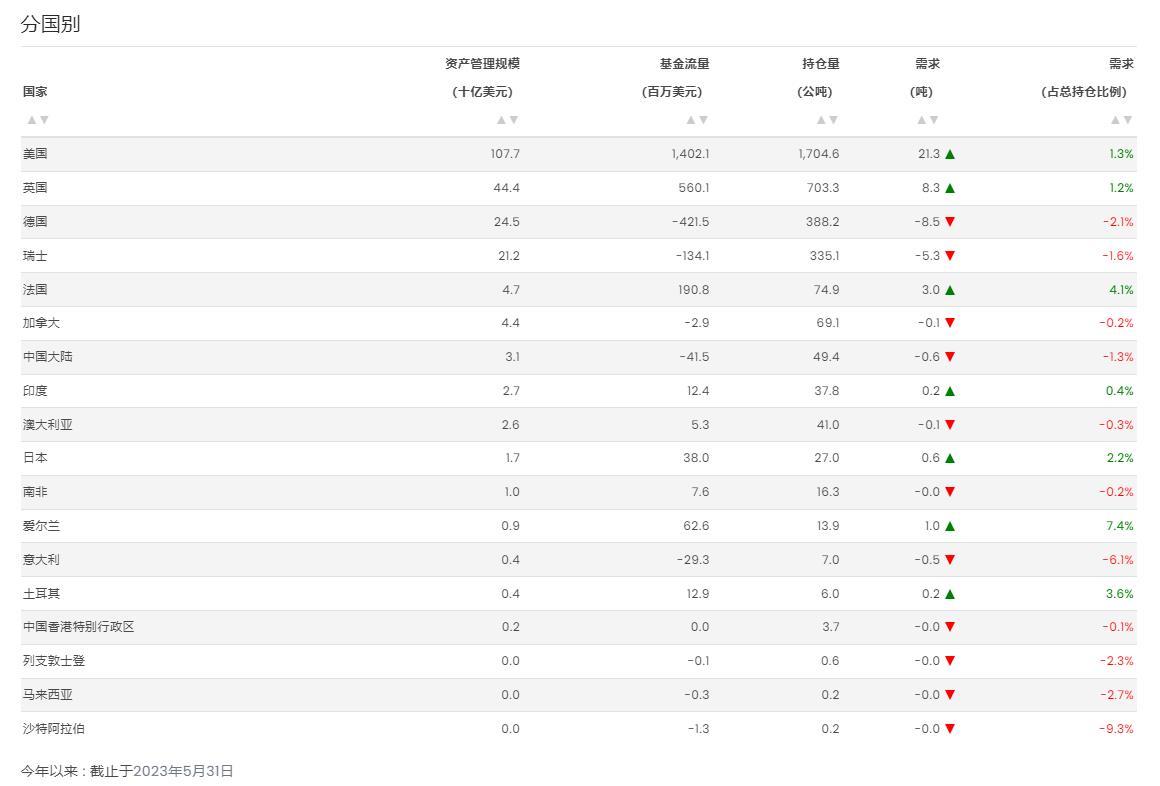

5月,除歐洲外,全球幾乎所有區域的黃金ETF基金持倉噸數均為正值。但由於本月歐洲金價走強,歐洲地區黃金ETF基金仍實現了正向的流量價值。

北美黃金ETF已連續三個月實現凈流入,5月增持約合14億美元。除以上提到的推動因素外,主要黃金ETF基金期權到期前金價的顯著反彈也可能是促成凈流入的另一因素,因為期權到期日當天有大量黃金ETF流入。1月至5月,北美基金累計凈流入約合32億美元(+47噸),領銜了全球黃金ETF的流入。

截至5月底,歐洲黃金ETF基金實現正向流入(+2.28億美元),但黃金持倉噸數卻有所下降(-2噸);這種差異產生的主要原因在於瑞士和德國的外匯對沖產品機制。由美國債務上限不確定性而引發的貨幣波動是主要推手。本月黃金ETF基金流入主要集中在英國和法國(如下圖)。歐洲居高不下的通脹壓力對投資者發出明確提醒:該區域各央行還將持續加息。2023年截至目前,這一直是抑制歐洲地區黃金ETF需求的重要因素。7年初至今,歐洲基金流出約合24億美元,遠超其他地區,其中英國和德國的基金流出量位居前二。

5月,亞洲地區黃金ETF基金呈小幅凈流入(+900萬美元,+0.1噸)。其中,中國基金的流出量被日本和印度的流入量所抵消。

「其他地區」的黃金ETF基金本月仍維持正向需求(+2500萬美元,+0.04噸);土耳其、澳大利亞和南非均有所貢獻。在當地政治和經濟不確定性的影響下,土耳其年初至今黃金ETF出現大量流入,推動「其他地區」正向流入約合1.97億美元。

5月黃金交易量反彈

儘管金價略有下跌,但5月全球黃金市場日均交易額仍增長3%至1750億美元,9主要原因在於本月交易所黃金衍生品交易量較上月激增26%。與此同時,場外實物黃金市場和黃金ETF交易量分別下降9%和11%。

截至5月底,COMEX黃金期貨凈多倉總量為537噸,與4月相比下降了18%。金價表現疲軟促使戰術性和短期投資者調整期貨倉位,這與實物黃金ETF市場的趨勢相矛盾,而後者往往代表着投資者的戰略舉措。即便如此,凈多倉總量仍比2022年527噸的平均水平高出2%。

區域流量變化

北美地區:SPDR Gold Shares(+8.71億美元,+13噸)和SPDRGold MiniShares(+2.07億美元,+3噸)主導該地區黃金ETF流入,而iShares Gold Trust Micro(-3200萬美元,-0.5噸)則出現北美地區最大流出額;

歐洲地區:英國Invesco Physical Gold ETC(+7.69億美元,+12噸)繼續主導該地區黃金ETF流入;另一方面,英國Gold Bullion Securities(-5.21億美元,-8噸)和德國Invesco Physical Gold EUR Hedged ETC(-3.38億美元,-6噸)主導該地區黃金ETF流出;

亞洲地區:日本Physical Gold ETF流入約合3800萬美元(+0.6噸),居該地區首位,而中國的華安易富黃金ETF(-3100萬美元,-0.5噸)出現該地區最大流出額;

「其他地區」:Istanbul Gold Exchange Traded Fund(+1,300萬美元,+0.2噸)再次主導該地區黃金ETF流入。

長期趨勢

在最近幾個月黃金ETF持續流入的加持下,全球黃金ETF總持倉升至2022年10月以來的最高,比2020年10月3,919噸的歷史紀錄低11%;

北美黃金ETF基金總持倉達到2022年9月以來的最高位;

繼5月再次實現凈流入(+16億美元,+23噸)后,低成本黃金ETF年初至今的需求也隨之轉正(+14億美元,+17噸),其中歐洲基金貢獻最大。

資產管理規模

來源:世界黃金協會

5月,全球實物黃金ETF1繼續保持正向需求,實現連續第三個月流入。本月早些時候,金價的強勁漲勢激發了投資者對黃金ETF的興趣,5月底則隨着金價的回落而有所回吐。此外,此外,我們認為美國債務上限談判和投資者對銀行業系統性危機的持續擔憂也促使投資者紛紛尋求避險資產,本月早些時候,金價的強勁漲勢激發了投資者對黃金ETF的興趣,5月底則隨着金價的回落而有所回吐。此外,我們認為美國債務上限談判和投資者對銀行業系統性危機的持續擔憂也促使投資者紛紛尋求避險資產,從而推動了5月份黃金ETF的正向需求。

截至5月底,全球黃金ETF總持倉達到3478噸,較上月增加19噸。然而,由於本月金價較4月有所下跌,全球黃金ETF資產管理總規模(AUM)也小幅下降0.4%至2200億美元。即便如此,5月流入量仍促使年初至今全球黃金ETF基金共流入約合10億美元,相當於增持6噸。

區域亮點

5月,除歐洲外,全球幾乎所有區域的黃金ETF基金持倉噸數均為正值。但由於本月歐洲金價走強,歐洲地區黃金ETF基金仍實現了正向的流量價值。

北美黃金ETF已連續三個月實現凈流入,5月增持約合14億美元。除以上提到的推動因素外,主要黃金ETF基金期權到期前金價的顯著反彈也可能是促成凈流入的另一因素,因為期權到期日當天有大量黃金ETF流入。1月至5月,北美基金累計凈流入約合32億美元(+47噸),領銜了全球黃金ETF的流入。

截至5月底,歐洲黃金ETF基金實現正向流入(+2.28億美元),但黃金持倉噸數卻有所下降(-2噸);這種差異產生的主要原因在於瑞士和德國的外匯對沖產品機制。由美國債務上限不確定性而引發的貨幣波動是主要推手。本月黃金ETF基金流入主要集中在英國和法國(如下圖)。歐洲居高不下的通脹壓力對投資者發出明確提醒:該區域各央行還將持續加息。2023年截至目前,這一直是抑制歐洲地區黃金ETF需求的重要因素。7年初至今,歐洲基金流出約合24億美元,遠超其他地區,其中英國和德國的基金流出量位居前二。

5月,亞洲地區黃金ETF基金呈小幅凈流入(+900萬美元,+0.1噸)。其中,中國基金的流出量被日本和印度的流入量所抵消。

「其他地區」的黃金ETF基金本月仍維持正向需求(+2500萬美元,+0.04噸);土耳其、澳大利亞和南非均有所貢獻。在當地政治和經濟不確定性的影響下,土耳其年初至今黃金ETF出現大量流入,推動「其他地區」正向流入約合1.97億美元。

5月黃金交易量反彈

儘管金價略有下跌,但5月全球黃金市場日均交易額仍增長3%至1750億美元,9主要原因在於本月交易所黃金衍生品交易量較上月激增26%。與此同時,場外實物黃金市場和黃金ETF交易量分別下降9%和11%。

截至5月底,COMEX黃金期貨凈多倉總量為537噸,與4月相比下降了18%。金價表現疲軟促使戰術性和短期投資者調整期貨倉位,這與實物黃金ETF市場的趨勢相矛盾,而後者往往代表着投資者的戰略舉措。即便如此,凈多倉總量仍比2022年527噸的平均水平高出2%。

區域流量變化

北美地區:SPDR Gold Shares(+8.71億美元,+13噸)和SPDRGold MiniShares(+2.07億美元,+3噸)主導該地區黃金ETF流入,而iShares Gold Trust Micro(-3200萬美元,-0.5噸)則出現北美地區最大流出額;

歐洲地區:英國Invesco Physical Gold ETC(+7.69億美元,+12噸)繼續主導該地區黃金ETF流入;另一方面,英國Gold Bullion Securities(-5.21億美元,-8噸)和德國Invesco Physical Gold EUR Hedged ETC(-3.38億美元,-6噸)主導該地區黃金ETF流出;

亞洲地區:日本Physical Gold ETF流入約合3800萬美元(+0.6噸),居該地區首位,而中國的華安易富黃金ETF(-3100萬美元,-0.5噸)出現該地區最大流出額;

「其他地區」:Istanbul Gold Exchange Traded Fund(+1,300萬美元,+0.2噸)再次主導該地區黃金ETF流入。

長期趨勢

在最近幾個月黃金ETF持續流入的加持下,全球黃金ETF總持倉升至2022年10月以來的最高,比2020年10月3,919噸的歷史紀錄低11%;

北美黃金ETF基金總持倉達到2022年9月以來的最高位;

繼5月再次實現凈流入(+16億美元,+23噸)后,低成本黃金ETF年初至今的需求也隨之轉正(+14億美元,+17噸),其中歐洲基金貢獻最大。

資產管理規模

來源:世界黃金協會

分享至:

下載APP

下載APP

智昇直播

智昇直播