✕

百利好環球

財務

打開

沒有NFP的周五,黃金如何定價風險?

智昇 資訊

2025-10-03 20:19:04

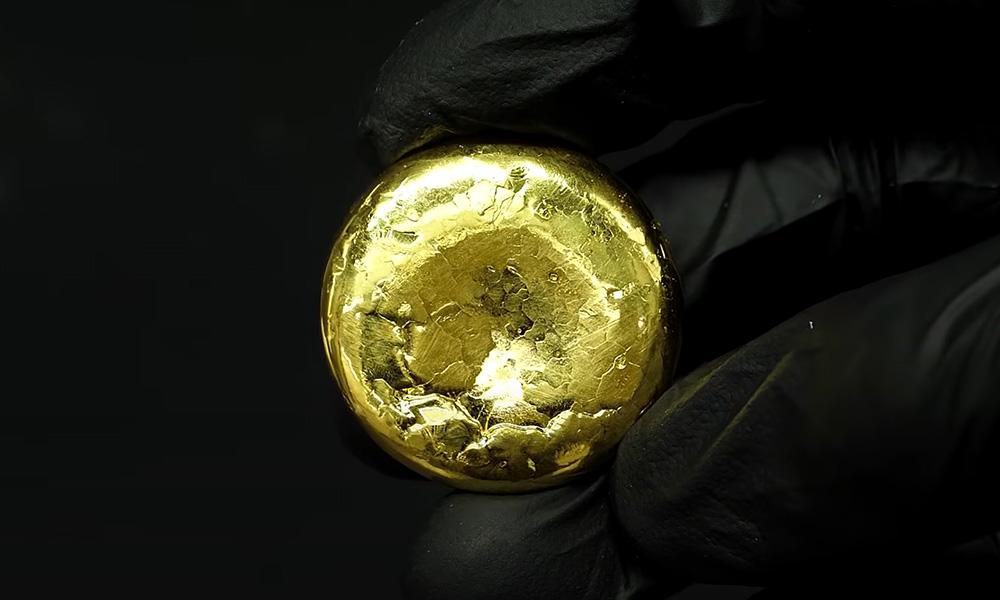

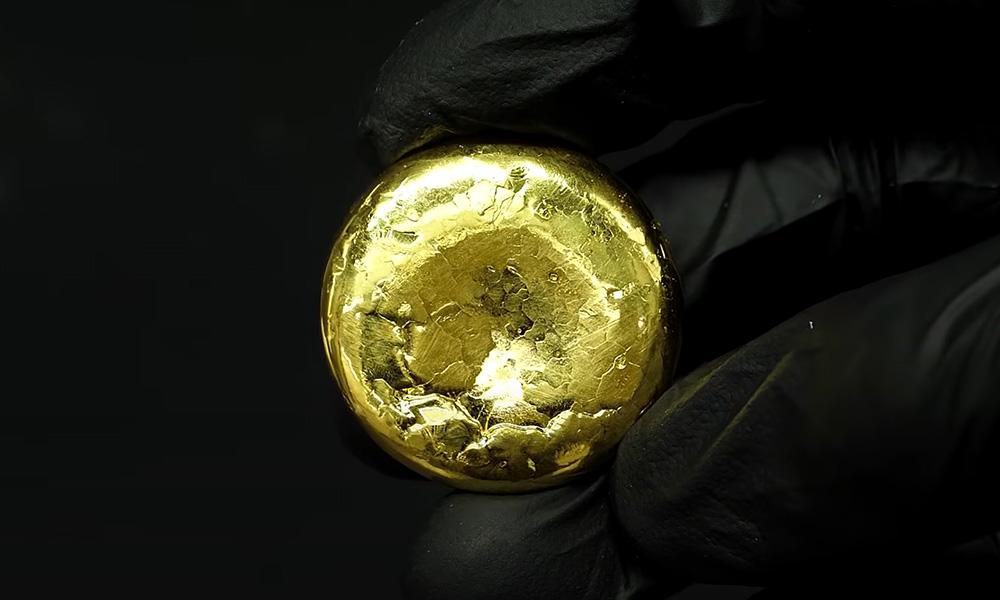

周五(10月3日)美市盤前,現貨黃金圍繞3860美元窄幅整理。此前一日金價在3896.60附近刷新歷史高點后回落,當前的震蕩既是對強勢拉升的自然「消化」,也是對即將到來的宏觀不確定性的自我校準:一方面,美國政府部門部分停擺導致關鍵經濟數據中斷,市場定價依據減少;另一方面,美聯儲降息預期強化支撐無息資產估值上修,黃金獲益不減但節奏變慢。

基本面

金價之所以在高位「穩中帶緊」,核心在於利率路徑與經濟數據的疊加擾動。一是降息預期:CME FedWatch顯示,年內餘下兩次政策會議均降息的概率為87%,並且年底目標利率區間或下探至3.50%-3.75%(合計50個基點),這對無息資產構成直接估值支撐。

二是數據真空:由於政府停擺,原定周五發佈的非農(NFP)被迫缺席,市場短線只能依賴替代性私營數據來「校準」景氣度,波動率因此上揚。

三是政府停擺的經濟代價:白宮備忘錄顯示,每停擺一周,美國GDP或減少150億美元,這種「看得見的成本」使市場更願意提前計入更寬鬆的政策路徑。

四是勞動力市場邊際走弱:ADP最新報告顯示,9月私營部門就業減少32K,預期為增加50K;此外,8月凈減3K,而此前曾估算為增加54K。就業動能放緩與停擺造成的統計缺口相互強化,演繹出寬鬆交易鏈條。

與此同時,若美元難以站穩98.00上方,黃金的名義利率與實際利率通道配合將繼續偏多。此外,PMI/ISM對服務業的最終讀數與分項亦重要——此前終值顯示服務業與綜合產出分別為53.9與53.6(三個月低點),ISM服務業市場一致預期51.7(前值52.0),其就業分項自6月以來近乎「50」榮枯線水平。一個「溫和放緩但未斷崖」的服務業輪廓,強化了「降息空間打開但不至於衰退失控」的交易敘事。

技術面:

從日線K線圖觀之,當前走勢呈典型的強趨勢后的高位盤整。

布林帶呈擴張狀態,中軌3681.35快速上行,上軌3917.52、下軌3445.18同步上移,表明波動率擴散疊加趨勢強化。金價現緊貼上軌下方,說明多頭依然佔優,但上軌附近的「動態阻力」正在限制即時上沖空間。3750.00構成顯著的靜態支撐/回測位,此前突破后的多次回踩有效性,使之具備「阻力轉支撐」的技術含義。

MACD方面,DIFF=96.34、DEA=89.98,柱狀圖=12.73,維持零軸上方的正向動量,但紅柱較前期縮短,提示上行動能邊際減弱。這更多體現為高位鈍化而非立即反轉;若後續DIFF與DEA在高位「黏合」並出現死叉,才會觸發更深的技術性回撤信號。

RSI在79.16附近的超買區,指示動量強而有過熱,與布林上軌附近的價格位置形成指標共振:短線存在回撤/回測中軌或前高平台的需要,以緩解過熱。

關鍵位梳理:上方阻力留意3896.60(歷史高點)與3917.52(布林上軌);下方支撐關注3850—3835一帶、3750.00(水平強支撐)與3681.35(布林中軌);若失守中軌,技術回撤空間或向3445.18(下軌)打開。整體結構仍屬上升通道中的高位整理,除非出現指標級別頂背離並伴隨關鍵支撐的放量跌破,否則趨勢判定不變。

市場情緒觀察

當政府停擺造成「數據黑箱」,情緒往往兩極化:

1)多頭市場情緒來自降息—實際利率下行—黃金定價抬升這一清晰鏈條,外加ADP負增長為「寬鬆交易」提供口實;

2)空頭市場情緒則聚焦於美元階段性止跌與高位獲利了結,尤其在RSI超買與MACD紅柱縮短的技術共振下,風險預算趨於謹慎;

3)量價結構層面,布林帶擴張與高位窄幅震蕩往往意味着「波動性先行、方向隨後」——情緒並未崩塌,但願意在3900整數關口之下推高倉位的邊際意願下降,體現為踏空與謹慎並存;

4)反身性正在發酵:市場越擔心數據缺席,越會依賴替代指標(ADP、ISM分項、密歇根/咨商會調查等)進行錨定,這本身會放大單一數據的情緒權重,加劇短線振蕩。

結語:作為長期配置的風險對沖與價值錨,黃金的估值窗口正處於政策預期強驅動階段;作為短期交易標的,則需要尊重超買與波動率擴張的客觀約束。支撐/阻力已經清晰,趨勢與節奏將由美元與服務業數據為代表的「高頻線索」給出最後答案。

基本面

金價之所以在高位「穩中帶緊」,核心在於利率路徑與經濟數據的疊加擾動。一是降息預期:CME FedWatch顯示,年內餘下兩次政策會議均降息的概率為87%,並且年底目標利率區間或下探至3.50%-3.75%(合計50個基點),這對無息資產構成直接估值支撐。

二是數據真空:由於政府停擺,原定周五發佈的非農(NFP)被迫缺席,市場短線只能依賴替代性私營數據來「校準」景氣度,波動率因此上揚。

三是政府停擺的經濟代價:白宮備忘錄顯示,每停擺一周,美國GDP或減少150億美元,這種「看得見的成本」使市場更願意提前計入更寬鬆的政策路徑。

四是勞動力市場邊際走弱:ADP最新報告顯示,9月私營部門就業減少32K,預期為增加50K;此外,8月凈減3K,而此前曾估算為增加54K。就業動能放緩與停擺造成的統計缺口相互強化,演繹出寬鬆交易鏈條。

與此同時,若美元難以站穩98.00上方,黃金的名義利率與實際利率通道配合將繼續偏多。此外,PMI/ISM對服務業的最終讀數與分項亦重要——此前終值顯示服務業與綜合產出分別為53.9與53.6(三個月低點),ISM服務業市場一致預期51.7(前值52.0),其就業分項自6月以來近乎「50」榮枯線水平。一個「溫和放緩但未斷崖」的服務業輪廓,強化了「降息空間打開但不至於衰退失控」的交易敘事。

技術面:

從日線K線圖觀之,當前走勢呈典型的強趨勢后的高位盤整。

布林帶呈擴張狀態,中軌3681.35快速上行,上軌3917.52、下軌3445.18同步上移,表明波動率擴散疊加趨勢強化。金價現緊貼上軌下方,說明多頭依然佔優,但上軌附近的「動態阻力」正在限制即時上沖空間。3750.00構成顯著的靜態支撐/回測位,此前突破后的多次回踩有效性,使之具備「阻力轉支撐」的技術含義。

MACD方面,DIFF=96.34、DEA=89.98,柱狀圖=12.73,維持零軸上方的正向動量,但紅柱較前期縮短,提示上行動能邊際減弱。這更多體現為高位鈍化而非立即反轉;若後續DIFF與DEA在高位「黏合」並出現死叉,才會觸發更深的技術性回撤信號。

RSI在79.16附近的超買區,指示動量強而有過熱,與布林上軌附近的價格位置形成指標共振:短線存在回撤/回測中軌或前高平台的需要,以緩解過熱。

關鍵位梳理:上方阻力留意3896.60(歷史高點)與3917.52(布林上軌);下方支撐關注3850—3835一帶、3750.00(水平強支撐)與3681.35(布林中軌);若失守中軌,技術回撤空間或向3445.18(下軌)打開。整體結構仍屬上升通道中的高位整理,除非出現指標級別頂背離並伴隨關鍵支撐的放量跌破,否則趨勢判定不變。

市場情緒觀察

當政府停擺造成「數據黑箱」,情緒往往兩極化:

1)多頭市場情緒來自降息—實際利率下行—黃金定價抬升這一清晰鏈條,外加ADP負增長為「寬鬆交易」提供口實;

2)空頭市場情緒則聚焦於美元階段性止跌與高位獲利了結,尤其在RSI超買與MACD紅柱縮短的技術共振下,風險預算趨於謹慎;

3)量價結構層面,布林帶擴張與高位窄幅震蕩往往意味着「波動性先行、方向隨後」——情緒並未崩塌,但願意在3900整數關口之下推高倉位的邊際意願下降,體現為踏空與謹慎並存;

4)反身性正在發酵:市場越擔心數據缺席,越會依賴替代指標(ADP、ISM分項、密歇根/咨商會調查等)進行錨定,這本身會放大單一數據的情緒權重,加劇短線振蕩。

結語:作為長期配置的風險對沖與價值錨,黃金的估值窗口正處於政策預期強驅動階段;作為短期交易標的,則需要尊重超買與波動率擴張的客觀約束。支撐/阻力已經清晰,趨勢與節奏將由美元與服務業數據為代表的「高頻線索」給出最後答案。

分享至:

下載APP

下載APP

智昇直播

智昇直播