✕

百利好環球

財務

打開

「去美元化」警報!全球央行正撤離美債,減持潮預示着什麼?

智昇 資訊

2025-10-09 13:41:08

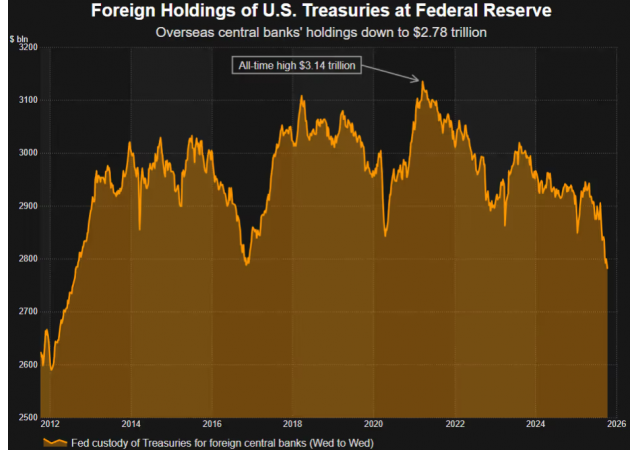

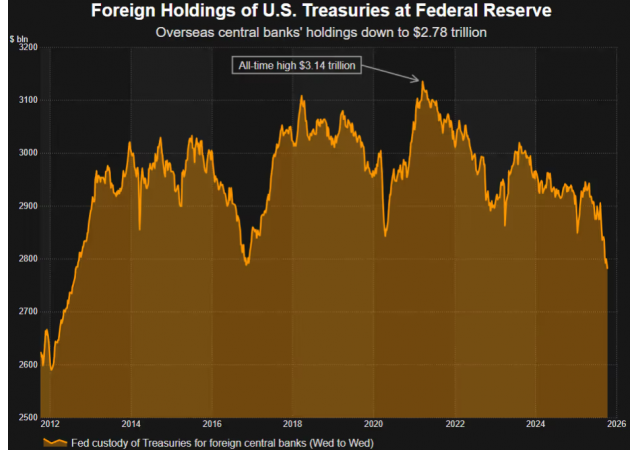

紐約聯儲代全球央行持有的美國國債規模已降至十多年來最低水平,令市場對外國投資者是否仍青睞美債及其他美元資產的疑慮再度升溫。

這似乎有點出人意料,因為近期公布的美國財政部國際資本流動報告(TIC)和國際貨幣基金組織(IMF)的「Cofer」外匯儲備報告顯示,海外對國債和美元資產的需求仍相對穩健。這兩項數據是衡量美國資本流動和全球外匯儲備的黃金標準。但它們的發佈時間有很長的滯后性——最新TIC數據是7月份的,而最新Cofer數據是第二季度的。

相比而言,紐約聯儲的託管持有數據沒有那麼全面——各國央行可以在其他渠道持有美債——但該數據每周發佈一次,在跨境央行資本流動領域幾乎是「實時」指標。

而現在,這些託管持有量正在快速下降。最新數據顯示,紐約聯儲代外國央行持有的美債為2.78萬億美元,創2012年8月以來最低水平,在短短兩個月內就減少了1300億美元。

(外國持有美國國債規模變化)

值得注意的是,過去一年半的持有量峰值2.95萬億美元出現在今年3-4月間,正值美國總統特朗普「解放日」關稅政策引發市場劇烈波動之際。從這一「溫度計」來看,外國央行對美債的興趣似乎自那時起有所降溫。

美聯儲的託管數據只是衡量海外美債需求的一個指標,它是否會成為即將公布的TIC和Cofer報告的先兆?

剖析美元在外匯儲備中的份額

最新TIC數據顯示,外國央行在7月份凈買入171億美元美債。摩根大通分析師稱,今年前七個月凈買入總額達380億美元,比2024年同期多出約40億美元。

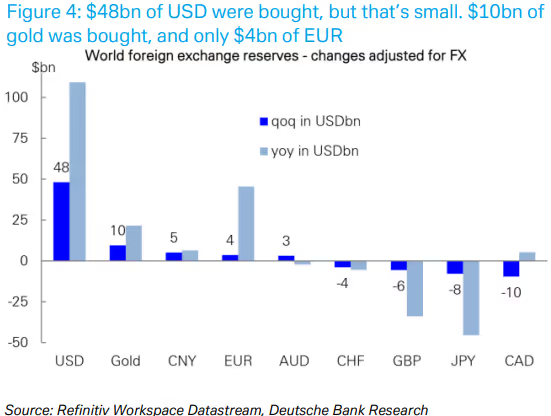

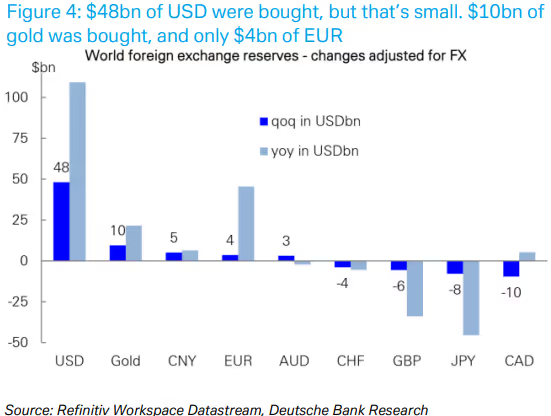

與此同時,最新Cofer數據顯示,考慮美元大幅貶值因素后,各國央行在第二季實際上仍為美元儲備凈買家。德意志銀行分析師估計,各國央行當季購買的美元計價證券(其中大部分是美債)接近500億美元。

(美元資金流向圖)

與12萬億美元的全球外匯儲備和29萬億美元的美國國債市場相比,這些數字微不足道。但它們仍然表明儲備管理者對美債的持續需求,也對「去美元化」論調形成反駁。所謂「去美元化」,是指全球因對特朗普政策議程及美國財政狀況惡化感到擔憂,而減少對美元資產的敞口。

但如前所述,TIC和Cofer的數據存在滯后性。如今已進入10月份,美聯儲的每周託管數據表明,自夏季以來情況可能已經發生轉變。

標準銀行的Steve Barrow表示,託管持有量的下降值得警惕,尤其是在美元明顯疲軟之際。外國央行通常在美元走強時才會拋售美債,以籌資干預匯市。

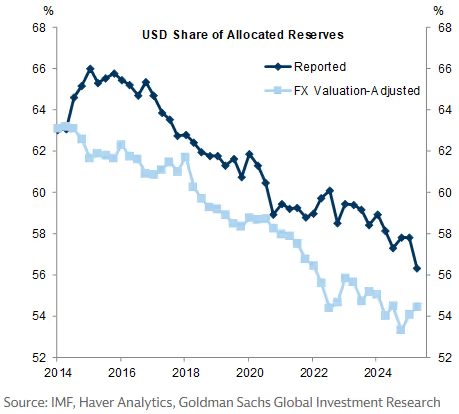

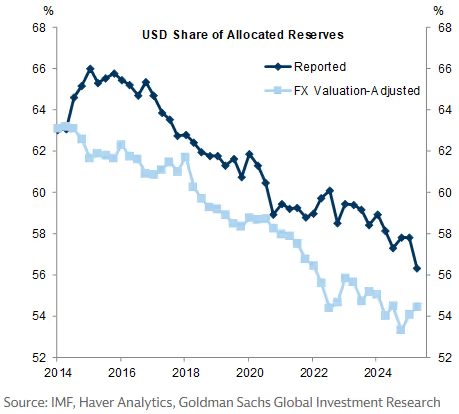

(已配置外匯儲備中美元佔比圖)

Barrow周一(10月6日)寫道:「託管美債規模下降如此之快,可能表明各國央行最近幾個月對美債乃至美元的興趣有所下降。每周數據可能會有波動,而且對各國央行的美債偏好還有更全面的評估。但美聯儲託管持倉數據會是去美元化的預警信號嗎?」

該消息在短期和長期都對美元構成利空壓力。它動搖了市場對美元資產「無可爭議」的全球儲備貨幣地位的信心,並可能預示着結構性轉變的開端。周四美元指數並未延續前三個交易日漲勢,而是呈現小幅跌勢。美元指數的下行風險因此顯著增加。

北京時間13:41,美元指數現報98.72。

這似乎有點出人意料,因為近期公布的美國財政部國際資本流動報告(TIC)和國際貨幣基金組織(IMF)的「Cofer」外匯儲備報告顯示,海外對國債和美元資產的需求仍相對穩健。這兩項數據是衡量美國資本流動和全球外匯儲備的黃金標準。但它們的發佈時間有很長的滯后性——最新TIC數據是7月份的,而最新Cofer數據是第二季度的。

相比而言,紐約聯儲的託管持有數據沒有那麼全面——各國央行可以在其他渠道持有美債——但該數據每周發佈一次,在跨境央行資本流動領域幾乎是「實時」指標。

而現在,這些託管持有量正在快速下降。最新數據顯示,紐約聯儲代外國央行持有的美債為2.78萬億美元,創2012年8月以來最低水平,在短短兩個月內就減少了1300億美元。

(外國持有美國國債規模變化)

值得注意的是,過去一年半的持有量峰值2.95萬億美元出現在今年3-4月間,正值美國總統特朗普「解放日」關稅政策引發市場劇烈波動之際。從這一「溫度計」來看,外國央行對美債的興趣似乎自那時起有所降溫。

美聯儲的託管數據只是衡量海外美債需求的一個指標,它是否會成為即將公布的TIC和Cofer報告的先兆?

剖析美元在外匯儲備中的份額

最新TIC數據顯示,外國央行在7月份凈買入171億美元美債。摩根大通分析師稱,今年前七個月凈買入總額達380億美元,比2024年同期多出約40億美元。

與此同時,最新Cofer數據顯示,考慮美元大幅貶值因素后,各國央行在第二季實際上仍為美元儲備凈買家。德意志銀行分析師估計,各國央行當季購買的美元計價證券(其中大部分是美債)接近500億美元。

(美元資金流向圖)

與12萬億美元的全球外匯儲備和29萬億美元的美國國債市場相比,這些數字微不足道。但它們仍然表明儲備管理者對美債的持續需求,也對「去美元化」論調形成反駁。所謂「去美元化」,是指全球因對特朗普政策議程及美國財政狀況惡化感到擔憂,而減少對美元資產的敞口。

但如前所述,TIC和Cofer的數據存在滯后性。如今已進入10月份,美聯儲的每周託管數據表明,自夏季以來情況可能已經發生轉變。

標準銀行的Steve Barrow表示,託管持有量的下降值得警惕,尤其是在美元明顯疲軟之際。外國央行通常在美元走強時才會拋售美債,以籌資干預匯市。

(已配置外匯儲備中美元佔比圖)

Barrow周一(10月6日)寫道:「託管美債規模下降如此之快,可能表明各國央行最近幾個月對美債乃至美元的興趣有所下降。每周數據可能會有波動,而且對各國央行的美債偏好還有更全面的評估。但美聯儲託管持倉數據會是去美元化的預警信號嗎?」

該消息在短期和長期都對美元構成利空壓力。它動搖了市場對美元資產「無可爭議」的全球儲備貨幣地位的信心,並可能預示着結構性轉變的開端。周四美元指數並未延續前三個交易日漲勢,而是呈現小幅跌勢。美元指數的下行風險因此顯著增加。

北京時間13:41,美元指數現報98.72。

分享至:

下載APP

下載APP

智昇直播

智昇直播