✕

百利好環球

財務

打開

應該擔心美國銀行準備金的下降嗎?美聯儲「救火」準備!

智昇 資訊

2025-08-22 15:02:51

2019年9月,由於美聯儲過度削減銀行準備金,金融體系出現了運轉困難。未來幾個月美國財政部補充現金緩衝時,金融系統可能面臨類似挑戰。我們認為銀行準備金需維持在2.5萬億至3萬億美元區間,儘可能趨近區間上限。即使未來美國銀行準備金下降,美聯儲也可以將其重建到舒適的水平。

當前美國銀行準備金規模遠高於歷史水平且持續下降的原因

金融危機前,銀行準備金通常維持在約2000億美元水平,因為當時美聯儲對準備金支付零利率,銀行僅因監管要求才在美聯儲持有現金。金融危機的爆發促使美聯儲實施多輪量化寬鬆(QE),通過債券購買操作使銀行體系積累了大量準備金(這是QE交易的對賬項)。為此,美聯儲開始以新引入的準備金利率(當前為4.4%)向銀行支付利息。隨着疫情后新一輪量化寬鬆的實施,美國銀行體系已結構性轉變為高準備金存量模式。

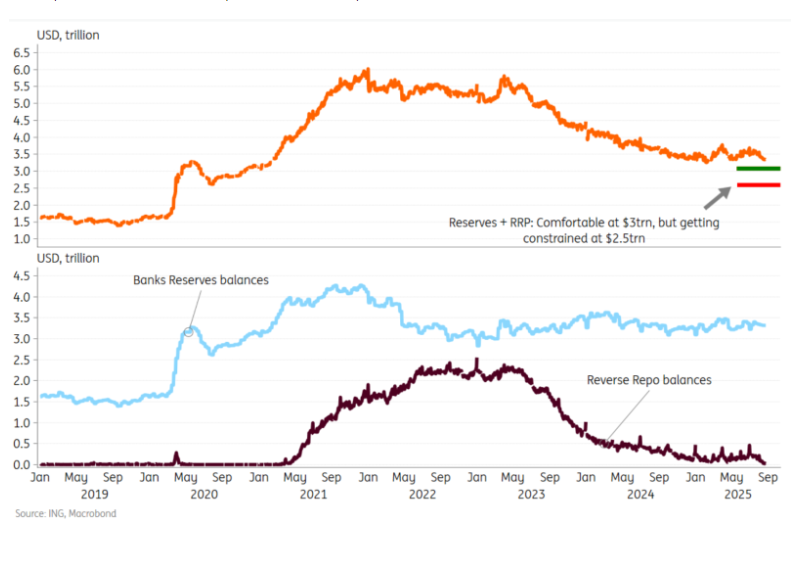

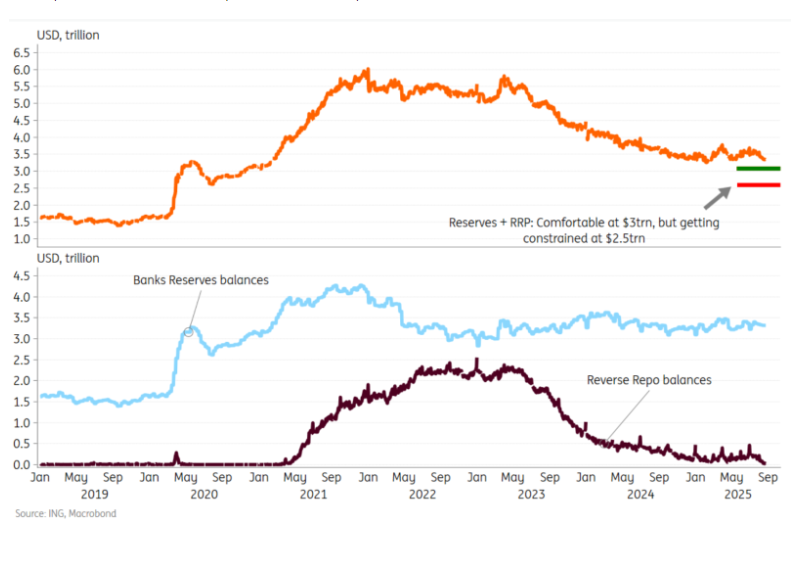

與此同時,近年來美聯儲主要通過逆回購工具逐步收縮過剩流動性,該工具允許市場參与者將超額資金存放在美聯儲。在2022和2023年峰值時期,約有2.5萬億美元隔夜資金通過該工具迴流美聯儲。由於疫情后的量化緊縮(QT)的結果,這些(逆回購工具)餘額現在已降至低於500億美元。最近債務上限的提高允許財政部發行更多票據以重建現金緩衝,進一步加速了流動性收縮進程。

隨着逆回購工具餘額趨近於零,且美國財政部持續重建其現金緩衝,下一階段很可能將表現為銀行準備金規模的下降。當前銀行準備金規模為3.3萬億美元,在2021年美聯儲量化寬鬆計劃達到高潮時,該規模曾突破4萬億美元大關。2022年以來,銀行準備金整體保持穩定(波動區間在5000億美元之內),其原因在於:迄今為止,疫情後過剩流動性的收縮主要是通過逆回購工具迴流美聯儲的資金規模減少來實現的。

隨着財政部在美聯儲重建現金緩衝,銀行準備金可能進一步下降

未來銀行準備金將對流動性變化更為敏感。當前政策推力來自美聯儲通過「溫和版量化緊縮」每月縮減約200億美元資產負債表,但近期最大的直接流動性壓力源自美國財政部,其現金緩衝的增加必然導致銀行準備金減少。目前財政部現金緩衝規模為5500億美元,可能增至8000億美元(歷史階段性水平),若實現該目標,意味着銀行準備金將減少2500億美元,降至3萬億美元附近,我們需要擔憂這種情況嗎?

美聯儲上次主動允許銀行準備金下降是在2019年結束的量化緊縮(QT)期間。當年9月,美聯儲發現緊縮過度:銀行準備金已被削減至1.4萬億美元(折半減少),月底出現嚴重市場紊亂,流動性短缺導致回購利率飆升,系統基本陷入癱瘓(部分誘因是約1200億美元的企業稅款繳納需求)。

美聯儲那時是如何應對的?他們通過回購操作並最終購買國債來重建銀行準備金。這就是應對方案:當準備金過低時立即重建。美聯儲很可能已從中吸取教訓。

核心問題在於:這種情況是否會引發系統性風險?以及銀行準備金降至何種水平會重蹈2019年的市場紊亂?

由此衍生的關鍵問題是:何種規模的銀行準備金才算充裕?要回答這個問題,我們可以回溯一下2019年的經驗,這至少能幫我們確定準備金的最低安全邊界,雖然並非完美參照,但可通過準備金佔GDP比重來評估:2019年9月該比例曾跌至6.5%的歷史低點,隨後美聯儲通過重建準備金將其推升至8%左右,這個8%應被視為絕對底線。

按當前經濟規模折算並展望未來六個月,8%的佔比相當於約2.5萬億美元準備金規模,若佔比達9%則對應2.8萬億美元,10%則對應3.1萬億美元。簡而言之:若8%是底線,9%提供安全邊際,10%則堪稱充裕區間。當前3.3萬億美元的準備金規模,已明顯高於3.1萬億美元的保守安全線。

即使財政部繼續增加2500億美元現金緩衝,銀行準備金規模仍將處於10%的保守安全區間。與此同時,量化緊縮每月削減約200億美元準備金(需注意:MBS35億美元的縮減上限很少觸及),這確實會持續消耗準備金,但即便如此,整體情況仍相對穩健。事實上,準備金佔GDP比重維持在9%(即2.8萬億美元)也是可行水平。

銀行準備金安全區間可確定為2.5萬億美元(緊張水平)至3萬億美元(充裕水平)

(銀行準備金加上逆回購餘額表)

歸根結底,金融體系能夠承受準備金規模下降。即便出現最壞情況,美聯儲也隨時可重建準備金。

但最終美聯儲很可能採取超保守策略。美國已形成高準備金銀行體系,美聯儲絕不會放任市場陷入流動性短缺。一旦出現短缺跡象,美聯儲將立即啟動準備金重建機制:既可通過常備回購工具(當前基本未使用)進行臨時調節,也可通過購買國庫券實施永久性投放(雖也可購買國債,但可能避免該操作以免被誤解為重啟量化寬鬆)。

務必密切關注此事態發展,這對金融體系正常運轉至關重要。但我們認為美聯儲已嚴陣以待,必將避免2019年9月的市場紊亂重演。

對美元影響分析

總體上,準備金下降對美元的影響偏中性至正面:短期內流動性收緊可能強化美元作為避險資產的吸引力,但中期美聯儲的重建干預可能引入走弱壓力。鑒於當前高水平和美聯儲的警惕性,類似於2019年的系統性危機重演概率低,美元不會面臨重大下行風險。投資者應關注美聯儲的QT動態,若準備金逼近2.8萬億美元,美元波動性可能上升。建議密切監測美聯儲9月會議,以評估政策轉向。

北京時間15:02,美元指數現報98.74。

當前美國銀行準備金規模遠高於歷史水平且持續下降的原因

金融危機前,銀行準備金通常維持在約2000億美元水平,因為當時美聯儲對準備金支付零利率,銀行僅因監管要求才在美聯儲持有現金。金融危機的爆發促使美聯儲實施多輪量化寬鬆(QE),通過債券購買操作使銀行體系積累了大量準備金(這是QE交易的對賬項)。為此,美聯儲開始以新引入的準備金利率(當前為4.4%)向銀行支付利息。隨着疫情后新一輪量化寬鬆的實施,美國銀行體系已結構性轉變為高準備金存量模式。

與此同時,近年來美聯儲主要通過逆回購工具逐步收縮過剩流動性,該工具允許市場參与者將超額資金存放在美聯儲。在2022和2023年峰值時期,約有2.5萬億美元隔夜資金通過該工具迴流美聯儲。由於疫情后的量化緊縮(QT)的結果,這些(逆回購工具)餘額現在已降至低於500億美元。最近債務上限的提高允許財政部發行更多票據以重建現金緩衝,進一步加速了流動性收縮進程。

隨着逆回購工具餘額趨近於零,且美國財政部持續重建其現金緩衝,下一階段很可能將表現為銀行準備金規模的下降。當前銀行準備金規模為3.3萬億美元,在2021年美聯儲量化寬鬆計劃達到高潮時,該規模曾突破4萬億美元大關。2022年以來,銀行準備金整體保持穩定(波動區間在5000億美元之內),其原因在於:迄今為止,疫情後過剩流動性的收縮主要是通過逆回購工具迴流美聯儲的資金規模減少來實現的。

隨着財政部在美聯儲重建現金緩衝,銀行準備金可能進一步下降

未來銀行準備金將對流動性變化更為敏感。當前政策推力來自美聯儲通過「溫和版量化緊縮」每月縮減約200億美元資產負債表,但近期最大的直接流動性壓力源自美國財政部,其現金緩衝的增加必然導致銀行準備金減少。目前財政部現金緩衝規模為5500億美元,可能增至8000億美元(歷史階段性水平),若實現該目標,意味着銀行準備金將減少2500億美元,降至3萬億美元附近,我們需要擔憂這種情況嗎?

美聯儲上次主動允許銀行準備金下降是在2019年結束的量化緊縮(QT)期間。當年9月,美聯儲發現緊縮過度:銀行準備金已被削減至1.4萬億美元(折半減少),月底出現嚴重市場紊亂,流動性短缺導致回購利率飆升,系統基本陷入癱瘓(部分誘因是約1200億美元的企業稅款繳納需求)。

美聯儲那時是如何應對的?他們通過回購操作並最終購買國債來重建銀行準備金。這就是應對方案:當準備金過低時立即重建。美聯儲很可能已從中吸取教訓。

核心問題在於:這種情況是否會引發系統性風險?以及銀行準備金降至何種水平會重蹈2019年的市場紊亂?

由此衍生的關鍵問題是:何種規模的銀行準備金才算充裕?要回答這個問題,我們可以回溯一下2019年的經驗,這至少能幫我們確定準備金的最低安全邊界,雖然並非完美參照,但可通過準備金佔GDP比重來評估:2019年9月該比例曾跌至6.5%的歷史低點,隨後美聯儲通過重建準備金將其推升至8%左右,這個8%應被視為絕對底線。

按當前經濟規模折算並展望未來六個月,8%的佔比相當於約2.5萬億美元準備金規模,若佔比達9%則對應2.8萬億美元,10%則對應3.1萬億美元。簡而言之:若8%是底線,9%提供安全邊際,10%則堪稱充裕區間。當前3.3萬億美元的準備金規模,已明顯高於3.1萬億美元的保守安全線。

即使財政部繼續增加2500億美元現金緩衝,銀行準備金規模仍將處於10%的保守安全區間。與此同時,量化緊縮每月削減約200億美元準備金(需注意:MBS35億美元的縮減上限很少觸及),這確實會持續消耗準備金,但即便如此,整體情況仍相對穩健。事實上,準備金佔GDP比重維持在9%(即2.8萬億美元)也是可行水平。

銀行準備金安全區間可確定為2.5萬億美元(緊張水平)至3萬億美元(充裕水平)

(銀行準備金加上逆回購餘額表)

歸根結底,金融體系能夠承受準備金規模下降。即便出現最壞情況,美聯儲也隨時可重建準備金。

但最終美聯儲很可能採取超保守策略。美國已形成高準備金銀行體系,美聯儲絕不會放任市場陷入流動性短缺。一旦出現短缺跡象,美聯儲將立即啟動準備金重建機制:既可通過常備回購工具(當前基本未使用)進行臨時調節,也可通過購買國庫券實施永久性投放(雖也可購買國債,但可能避免該操作以免被誤解為重啟量化寬鬆)。

務必密切關注此事態發展,這對金融體系正常運轉至關重要。但我們認為美聯儲已嚴陣以待,必將避免2019年9月的市場紊亂重演。

對美元影響分析

總體上,準備金下降對美元的影響偏中性至正面:短期內流動性收緊可能強化美元作為避險資產的吸引力,但中期美聯儲的重建干預可能引入走弱壓力。鑒於當前高水平和美聯儲的警惕性,類似於2019年的系統性危機重演概率低,美元不會面臨重大下行風險。投資者應關注美聯儲的QT動態,若準備金逼近2.8萬億美元,美元波動性可能上升。建議密切監測美聯儲9月會議,以評估政策轉向。

北京時間15:02,美元指數現報98.74。

分享至:

下載APP

下載APP

智昇直播

智昇直播