海通期貨7月19日晨間策略和交易內參

智昇 資訊

2024-07-19 10:27:06

股指:關注短期市場情緒的改善,指數量價層面超跌特徵持續,反彈還有空間。

上周隨着「國家隊」在指數ETF上的持續買入,以及政策方面對轉融券和量化交易的限制,市場情緒出現了一定程度的修復導致了A股出現了反彈的跡象,以我們構建了A股市場情緒指數來看,上周情緒指數已經從「過於悲觀」的區間修復到了「中性悲觀」的區間,較低的情緒指數水平也代表着指數層面反彈或仍有空間。

微觀流動性的角度來看,上周微觀流動性出現了一定幅度的提升,除了權益類ETF持續凈流入以外,中散戶抄底的意願再度被激發,同時市場情緒的回升也導致了北上資金轉為凈流入,今年二季度市場的博弈主要在微觀流動的層面,萬得全A的走勢與A 股微觀資金凈流入(4周移動平均)的走勢契合度較高。

歷史上看,流動性變動的方向對市場走勢存在着較為明顯的影響,若市場的下跌伴隨着資金的流出則容易形成「下跌賣出賣出再下跌」的惡性循環,但若市場下跌卻有資金持續買入,則上述惡性循環不會形成,整體調整的幅度或相對有限,故我們傾向於認為在盈利端「L」型見底,政策端發力加碼,估值端修復空間較大,微觀層面資金流出端被限制的背景下,對於流動性方面無需過於悲觀,以 52 周累計趨勢來看,A 股微觀流動性的長期趨勢仍然向好。

中期繼續關注高息標的。

盈利方面,繼續關注製造業的補庫周期,若補庫周期加速有助於緩解內需上的問題,全球通脹進入下行期,下半年原材料價格重心有望下移,緩解成本端的壓力,同時需求的轉暖也有望改善銷售時「以價換量」的情況,銷售端也有望更好的傳導成本端的壓力。而價的方面,低基數效應下,中國的PPI和CPI在明年都或將出現溫和的上漲,價格方面也將不再是拖累企業盈利的因素。下半年盈利段或出現溫和的修復。

估值修復方面,高股息標的仍值得關注。以上證50為例,目前上證50股息率(近12個月)仍在4.0%左右的歷史較高水平,其與10年期國債的差值仍處在歷史較高的水平,從股息率的絕對水平還是從風險溢價的角度來看,上證50的配置價值仍然較為明顯。中期看,高息價值股的增量資金可能一方面來自於A股存量資金市場風格的再平衡,另一方面隨着穩增長政策的加碼,將一定程度上降溫市場對高久期利率情的追逐,也有助於市場資金在權益和固收資產上的配置再均衡。

同時,從擁擠度的絕對水平來看,目前高息低波指數的擁擠度位於其長期均值到均值+1倍方差的區間中,針對高息標的的交易尚未過熱。高紅利標的估值修復仍有較大空間,可繼續關注以上證50和高息低波指數的配置價值,故股指期貨方面可以關注IH和IF的多頭機會。

國債:近期,期債成交量明顯回落,進入低波動階段,情緒仍較為謹慎。各項經濟數據依然支持債市多頭邏輯,但市場不斷傳聞各種潛在利空,導致上漲動能難以延續。市場最主要的擔憂仍來自央行監管的潛在影響。據悉,金融監管部門再次調研轄內銀行債券投資變化的情況,主要調研對象為城商行與農商行等中小銀行。部分中小行或需調整持倉結構,引起債市小幅調整。17日晚間,金融時報發文《周瓊:對大幅降息政策建議的思考》提到「主動大幅降低政策利率可能並非目前中國經濟問題的解決之道」,再次印證央行降息的傾向較低,即使調降,空間也較小。

當前做多國債已經進入賠率較低、勝率也不高的階段,市場對利空的敏感程度高於利多。一旦開始下跌,價格向下的速度或將顯著高於上漲的波段。後續需重點關注央行臨時回購以及做空國債的力度和頻率。單邊策略上,建議短期內波段操作為主,降低交易頻率和風險敞口,切勿追高。

鋼材:昨日鋼聯產量與庫存數據顯示,五大品種鋼材周產量減量主要由螺紋鋼和熱卷產量的縮減貢獻,表觀消費量環比變化不大,螺紋鋼表觀消費量維持低位格局,廠庫和社庫均在低位下降,熱卷表觀消費量同比仍顯偏高,大口徑55城社會庫存小幅積累,維持寬鬆態勢。本周螺紋鋼和熱卷產銷同比增速差均小幅走擴,鋼材基本面整體仍偏寬鬆,需求端在高溫天氣下仍容易受限,且彈性較小,仍將成為制約短期順暢回漲的主要壓力之一。

短纖:滌綸短纖期現貨維持震蕩回調走勢,短期由於工廠「護價」較為強勢,聚酯成品庫存進一步累庫,短期關註上游原料走勢。今日直紡滌短銷售維持清淡,截止下午3:00附近,平均產銷19%,部分工廠產銷:20%,20%、15%、10%、60%、30%、10%、15%,20%。江浙滌絲今日產銷局部回升,至下午3點半附近平均產銷估算在8成偏下。江浙幾家工廠產銷分別在45%、150%、100%、70%、35%、45%、60%、60%、20%、85%、75%。1-6月份,社會消費品零售總額235969億元,同比增長3.7%。其中,除汽車以外的消費品零售額213007億元,增長4.1%。6月份,社會消費品零售總額40732億元,同比增長2.0%。其中,除汽車以外的消費品零售額36364億元,增長3.0%。紡織服裝6月份國內銷售額1237億元,1-6月份為7098億元,同比增1.3%。

氧化鋁:昨日氧化鋁期價震蕩,現貨持穩,全國均價基差較上日收窄45元至130元/噸。基本面上內礦緩慢復產,周內氧化鋁產能開工抬升1.17%至84.07%,下游需求趨穩。整體供需略有緩解但仍偏緊,現貨升水存在支撐,不過,有色整體氛圍偏弱,短期近月維持震蕩,主力下方看3650支撐,上方壓力看3850,強現實弱預期下關注月間正套。後續若內礦不足明顯改善,隨着供需轉松氧化鋁仍有走弱可能,可繼續等待逢高沽空遠月機會,關注國產礦石復產進度和氧化鋁產能變化。

玉米:隨着山東的降雨,前期盤面炒作乾旱的漲幅盡數吐回,疊加小麥下游需求差,飼料替代作用強,深加工利潤轉低,部分有檢修需求,下游需求減弱,全球供應預期轉強影響,玉米市場顯著走弱。當下小麥價格趨穩,外盤玉米也開始止跌,當前玉米利空出盡,或有反彈,操作建議謹慎看多09,關註上方2550,下方2350。中長期來看,全球供應仍舊寬鬆,但四季度或因天氣原因預期減產,關注天氣影響,國外玉米價格走勢以及代替品進口狀況。跟據usda報告,截止本周中國進口量為280.2萬噸。需求端今年近期生豬價格有所回暖,需求轉好。目前用糧企業庫存普遍不高,近期關注補庫需求,進口玉米數據以及仔豬價格變動。

集裝箱運價:今天EC近遠月分化。近月表現偏弱:受到盤中部分船司降價的消息擾動,情緒出現轉勢,主力合約10因為具備傳統淡季屬性,因此在現貨築頂階段受到較多的資金空配壓力出現明顯增倉下行;08合約在現貨見頂情緒和臨近交割月限倉的減倉壓力下小幅走弱。遠月合約隨着昨天多頭離場后出現情緒端修復,25年合約小幅走強。現貨運費方面,COSCO在7/28-31歐線報價5500/8800,針對GroupA級別客戶(包括體量較大的貨代),低於前期公布的常規FAK價格5500/9200(小櫃不變,大櫃調降400)。MSC調降8月上旬運費,從前期擬漲的5870/9040降至5450/8540,降幅300/500;CMA在8月上旬繼續沿用7月價格,大櫃報8500美金。HPL則提漲8月下旬歐線報價,報價從8月上旬的8500美金漲至9500美金(base從5884美金漲至6884美金)。近期運費呈現收斂態勢,逐步築頂。分聯盟來看,2M中的MSK繼續延續底價開艙策略,MSC降價,兩者中樞收斂至8500美金左右。OA聯盟7月末報價均值8655美金,THE聯盟報價均值8500美金。從基本面來看,目前7月末訂艙需求健康,船司裝載率較好,但是需求缺乏邊際增量,削弱進一步提漲驅動;但這並不意味着運費會隨即見頂回落。各家船公司的報價向中樞收斂;考慮到目前7-8月整體運力供給相對偏緊(分別是28.5萬TEU和28.3萬TEU,環比+2%和-1%),運價依然具備維持高位的基礎。短期08合約維持和最新一期歐線指數較大的貼水主要在於市場對於運費築頂后的形態分歧,目前部分船司已經公布8月初運價,後續可觀察動態價格調整為主的船司其定價策略(包括MSK和EMC)。10合約逐步開始承受現貨築頂后的情緒轉勢壓力,儘管月差已偏離常規合理水平,在現貨端缺乏上行驅動的背景下預計將偏弱運行。遠月從隨着空單逐步減倉在缺乏地緣緩和進展的情況下預計具備短期情緒修復動能,但仍有較大不確定性,預計呈現寬幅震蕩,需謹慎參与,注意風險管理。

宏觀

1、 中共二十屆三中全會公報:堅持穩中求進工作總基調,堅持解放思想、實事求是、與時俱進、求真務實,進一步解放和發展社會生產力、激發和增強社會活力。以經濟體制改革為牽引,以促進社會公平正義、增進人民福祉為出發點和落腳點,更加註重系統集成,更加註重突出重點,更加註重改革實效。

2、二十屆三中全會分析了當前形勢和任務,強調堅定不移實現全年經濟社會發展目標。要落實好宏觀政策,積極擴大國內需求,因地制宜發展新質生產力,加快培育外貿新動能,紮實推進綠色低碳發展。要統籌好發展和安全,落實好防範化解房地產、地方政府債務、中小金融機構等重點領域風險的各項舉措。

產業

1、歐佩克+代表預計,該組織下個月召開的監測會議將是例行會議,不會改變從第四季度開始的增產計劃。

2、商務部宣布,對歐盟進口相關豬肉及豬副產品反傾銷案進行抽樣調查,其中,傾銷調查抽樣出口數量排名前3位的公司。

3、馬來西亞政府官員表示,印度突然限制農產品出口對馬來西亞不利,要求印度放寬大米和糖的出口限制。

4、江蘇發改委:截至7月15日,江蘇省新型儲能項目累計建成投運540萬千瓦,同比增加10倍,電化學新型儲能項目規模躍居全國第一。

5、FIA:全球範圍內共45家核聚變整堆企業參与調研。聚變行業累計融資規模達到71億美元,同比增加9億美元。累計公共資金投入為4.26億美元,2023年該項數據為2.71億美元。在35家受訪回復的企業中,89%的企業看好在2030年代末實現併網發電,超過70%認為2035年之前可以實現。

6、Counterpoint:第二季度,全球PC出貨量同比增長3.1%,達到6250萬台,這也是PC市場出貨量連續第二個季度實現同比增長。該增長由溫和的換機周期和相對較低的基期推動,這凸顯了2024年全球PC市場持續復蘇的勢頭。

7、Canalys:第二季度,在印度大選、季節性需求低迷以及部分地區極端天氣等各種因素的影響下,印度智能手機市場微增1%,總出貨量達3640萬台。小米在六個季度后,以670萬台出貨量及18%的市場份額,重奪榜首。

8、美國農業部:美國6月碎牛肉價格一個月內漲了6.294%,達到了每磅5.472美元,約合42元/斤,創下歷史新高。價格上漲的主因是市場供應下降,加上夏季燒烤季節的到來,市場消費處於旺盛階段。

金融

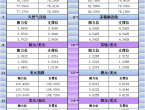

1、國內商品期貨夜盤收盤,能源化工品漲跌互現,紙漿漲1.52%。黑色系漲跌不一,焦煤漲1.66%。農產品普遍上漲,菜油漲1.41%。基本金屬多數收跌,滬錫跌2.65%,滬銅跌2.17%,滬鋅跌0.91%,滬鋁跌0.66%,滬鉛跌0.3%。滬金跌0.41%,滬銀跌1.71%。

2、國債:7月18日,2年期國債期貨主力合約TS2409下行0.01%至101.996;5年期國債期貨主力合約TF2409下行0.04%至104.025;10年期國債期貨主力合約T2409下行0.10%至105.300。10年期國債利率漲0.75BP,至2.27%;10年期國開債利率漲1.40BP,至2.34%。

3、上海國際能源交易中心:7月18日,原油期貨主力合約2409,以618.6元/桶收盤,上漲10.6元,漲幅為1.74%。全部合約成交128943手,持倉量增加299手至54754手。主力合約成交86366手,持倉量增加4376手至29975手。

4、國際油價全線下跌,美油9月合約跌0.75%,報80.83美元/桶。布油9月合約跌0.31%,報84.82美元/桶。

5、國際貴金屬期貨普遍收跌,COMEX黃金期貨跌0.49%報2447.9美元/盎司,COMEX白銀期貨跌1.18%報30.02美元/盎司。

6、倫敦基本金屬全線收跌,LME期銅跌2.74%報9371美元/噸,LME期鋅跌1.35%報2809美元/噸,LME期鎳跌0.19%報16425美元/噸,LME期鋁跌0.69%報2385.5美元/噸,LME期錫跌4.17%報31575美元/噸,LME期鉛跌1.62%報2155美元/噸。

7、芝加哥期貨交易所(CBOT)農產品期貨主力合約收盤漲跌不一,大豆期貨漲0.26%報1043.75美分/蒲式耳;玉米期貨跌1.58%報405.25美分/蒲式耳,小麥期貨跌0.83%報534.75美分/蒲式耳。

8、美債收益率集體收漲,2年期美債收益率漲3.4個基點報4.48%,3年期美債收益率漲3.9個基點報4.248%,5年期美債收益率漲4.1個基點報4.124%,10年期美債收益率漲4.3個基點報4.205%,30年期美債收益率漲4.5個基點報4.422%。

9、歐債收益率多數上漲,英國10年期國債收益率跌1.2個基點報4.062%,法國10年期國債收益率漲1.6個基點報3.089%,德國10年期國債收益率漲1.1個基點報2.428%,意大利10年期國債收益率漲2.3個基點報3.735%,西班牙10年期國債收益率漲1.6個基點報3.206%。

10、紐約尾盤,美元指數漲0.45%報104.19,非美貨幣普遍下跌,歐元兌美元跌0.39%報1.0896,英鎊兌美元跌0.5%報1.2945,澳元兌美元跌0.34%報0.6706,美元兌日元漲0.71%報157.36,美元兌瑞郎漲0.49%報0.8877,離岸人民幣對美元跌48個基點報7.2769。

海通期貨公司授權由「專註國內期貨衍生品交易的專業行情分析資訊網站」:【 www.fx678.com 】轉發

上周隨着「國家隊」在指數ETF上的持續買入,以及政策方面對轉融券和量化交易的限制,市場情緒出現了一定程度的修復導致了A股出現了反彈的跡象,以我們構建了A股市場情緒指數來看,上周情緒指數已經從「過於悲觀」的區間修復到了「中性悲觀」的區間,較低的情緒指數水平也代表着指數層面反彈或仍有空間。

微觀流動性的角度來看,上周微觀流動性出現了一定幅度的提升,除了權益類ETF持續凈流入以外,中散戶抄底的意願再度被激發,同時市場情緒的回升也導致了北上資金轉為凈流入,今年二季度市場的博弈主要在微觀流動的層面,萬得全A的走勢與A 股微觀資金凈流入(4周移動平均)的走勢契合度較高。

歷史上看,流動性變動的方向對市場走勢存在着較為明顯的影響,若市場的下跌伴隨着資金的流出則容易形成「下跌賣出賣出再下跌」的惡性循環,但若市場下跌卻有資金持續買入,則上述惡性循環不會形成,整體調整的幅度或相對有限,故我們傾向於認為在盈利端「L」型見底,政策端發力加碼,估值端修復空間較大,微觀層面資金流出端被限制的背景下,對於流動性方面無需過於悲觀,以 52 周累計趨勢來看,A 股微觀流動性的長期趨勢仍然向好。

中期繼續關注高息標的。

盈利方面,繼續關注製造業的補庫周期,若補庫周期加速有助於緩解內需上的問題,全球通脹進入下行期,下半年原材料價格重心有望下移,緩解成本端的壓力,同時需求的轉暖也有望改善銷售時「以價換量」的情況,銷售端也有望更好的傳導成本端的壓力。而價的方面,低基數效應下,中國的PPI和CPI在明年都或將出現溫和的上漲,價格方面也將不再是拖累企業盈利的因素。下半年盈利段或出現溫和的修復。

估值修復方面,高股息標的仍值得關注。以上證50為例,目前上證50股息率(近12個月)仍在4.0%左右的歷史較高水平,其與10年期國債的差值仍處在歷史較高的水平,從股息率的絕對水平還是從風險溢價的角度來看,上證50的配置價值仍然較為明顯。中期看,高息價值股的增量資金可能一方面來自於A股存量資金市場風格的再平衡,另一方面隨着穩增長政策的加碼,將一定程度上降溫市場對高久期利率情的追逐,也有助於市場資金在權益和固收資產上的配置再均衡。

同時,從擁擠度的絕對水平來看,目前高息低波指數的擁擠度位於其長期均值到均值+1倍方差的區間中,針對高息標的的交易尚未過熱。高紅利標的估值修復仍有較大空間,可繼續關注以上證50和高息低波指數的配置價值,故股指期貨方面可以關注IH和IF的多頭機會。

國債:近期,期債成交量明顯回落,進入低波動階段,情緒仍較為謹慎。各項經濟數據依然支持債市多頭邏輯,但市場不斷傳聞各種潛在利空,導致上漲動能難以延續。市場最主要的擔憂仍來自央行監管的潛在影響。據悉,金融監管部門再次調研轄內銀行債券投資變化的情況,主要調研對象為城商行與農商行等中小銀行。部分中小行或需調整持倉結構,引起債市小幅調整。17日晚間,金融時報發文《周瓊:對大幅降息政策建議的思考》提到「主動大幅降低政策利率可能並非目前中國經濟問題的解決之道」,再次印證央行降息的傾向較低,即使調降,空間也較小。

當前做多國債已經進入賠率較低、勝率也不高的階段,市場對利空的敏感程度高於利多。一旦開始下跌,價格向下的速度或將顯著高於上漲的波段。後續需重點關注央行臨時回購以及做空國債的力度和頻率。單邊策略上,建議短期內波段操作為主,降低交易頻率和風險敞口,切勿追高。

鋼材:昨日鋼聯產量與庫存數據顯示,五大品種鋼材周產量減量主要由螺紋鋼和熱卷產量的縮減貢獻,表觀消費量環比變化不大,螺紋鋼表觀消費量維持低位格局,廠庫和社庫均在低位下降,熱卷表觀消費量同比仍顯偏高,大口徑55城社會庫存小幅積累,維持寬鬆態勢。本周螺紋鋼和熱卷產銷同比增速差均小幅走擴,鋼材基本面整體仍偏寬鬆,需求端在高溫天氣下仍容易受限,且彈性較小,仍將成為制約短期順暢回漲的主要壓力之一。

短纖:滌綸短纖期現貨維持震蕩回調走勢,短期由於工廠「護價」較為強勢,聚酯成品庫存進一步累庫,短期關註上游原料走勢。今日直紡滌短銷售維持清淡,截止下午3:00附近,平均產銷19%,部分工廠產銷:20%,20%、15%、10%、60%、30%、10%、15%,20%。江浙滌絲今日產銷局部回升,至下午3點半附近平均產銷估算在8成偏下。江浙幾家工廠產銷分別在45%、150%、100%、70%、35%、45%、60%、60%、20%、85%、75%。1-6月份,社會消費品零售總額235969億元,同比增長3.7%。其中,除汽車以外的消費品零售額213007億元,增長4.1%。6月份,社會消費品零售總額40732億元,同比增長2.0%。其中,除汽車以外的消費品零售額36364億元,增長3.0%。紡織服裝6月份國內銷售額1237億元,1-6月份為7098億元,同比增1.3%。

氧化鋁:昨日氧化鋁期價震蕩,現貨持穩,全國均價基差較上日收窄45元至130元/噸。基本面上內礦緩慢復產,周內氧化鋁產能開工抬升1.17%至84.07%,下游需求趨穩。整體供需略有緩解但仍偏緊,現貨升水存在支撐,不過,有色整體氛圍偏弱,短期近月維持震蕩,主力下方看3650支撐,上方壓力看3850,強現實弱預期下關注月間正套。後續若內礦不足明顯改善,隨着供需轉松氧化鋁仍有走弱可能,可繼續等待逢高沽空遠月機會,關注國產礦石復產進度和氧化鋁產能變化。

玉米:隨着山東的降雨,前期盤面炒作乾旱的漲幅盡數吐回,疊加小麥下游需求差,飼料替代作用強,深加工利潤轉低,部分有檢修需求,下游需求減弱,全球供應預期轉強影響,玉米市場顯著走弱。當下小麥價格趨穩,外盤玉米也開始止跌,當前玉米利空出盡,或有反彈,操作建議謹慎看多09,關註上方2550,下方2350。中長期來看,全球供應仍舊寬鬆,但四季度或因天氣原因預期減產,關注天氣影響,國外玉米價格走勢以及代替品進口狀況。跟據usda報告,截止本周中國進口量為280.2萬噸。需求端今年近期生豬價格有所回暖,需求轉好。目前用糧企業庫存普遍不高,近期關注補庫需求,進口玉米數據以及仔豬價格變動。

集裝箱運價:今天EC近遠月分化。近月表現偏弱:受到盤中部分船司降價的消息擾動,情緒出現轉勢,主力合約10因為具備傳統淡季屬性,因此在現貨築頂階段受到較多的資金空配壓力出現明顯增倉下行;08合約在現貨見頂情緒和臨近交割月限倉的減倉壓力下小幅走弱。遠月合約隨着昨天多頭離場后出現情緒端修復,25年合約小幅走強。現貨運費方面,COSCO在7/28-31歐線報價5500/8800,針對GroupA級別客戶(包括體量較大的貨代),低於前期公布的常規FAK價格5500/9200(小櫃不變,大櫃調降400)。MSC調降8月上旬運費,從前期擬漲的5870/9040降至5450/8540,降幅300/500;CMA在8月上旬繼續沿用7月價格,大櫃報8500美金。HPL則提漲8月下旬歐線報價,報價從8月上旬的8500美金漲至9500美金(base從5884美金漲至6884美金)。近期運費呈現收斂態勢,逐步築頂。分聯盟來看,2M中的MSK繼續延續底價開艙策略,MSC降價,兩者中樞收斂至8500美金左右。OA聯盟7月末報價均值8655美金,THE聯盟報價均值8500美金。從基本面來看,目前7月末訂艙需求健康,船司裝載率較好,但是需求缺乏邊際增量,削弱進一步提漲驅動;但這並不意味着運費會隨即見頂回落。各家船公司的報價向中樞收斂;考慮到目前7-8月整體運力供給相對偏緊(分別是28.5萬TEU和28.3萬TEU,環比+2%和-1%),運價依然具備維持高位的基礎。短期08合約維持和最新一期歐線指數較大的貼水主要在於市場對於運費築頂后的形態分歧,目前部分船司已經公布8月初運價,後續可觀察動態價格調整為主的船司其定價策略(包括MSK和EMC)。10合約逐步開始承受現貨築頂后的情緒轉勢壓力,儘管月差已偏離常規合理水平,在現貨端缺乏上行驅動的背景下預計將偏弱運行。遠月從隨着空單逐步減倉在缺乏地緣緩和進展的情況下預計具備短期情緒修復動能,但仍有較大不確定性,預計呈現寬幅震蕩,需謹慎參与,注意風險管理。

宏觀

1、 中共二十屆三中全會公報:堅持穩中求進工作總基調,堅持解放思想、實事求是、與時俱進、求真務實,進一步解放和發展社會生產力、激發和增強社會活力。以經濟體制改革為牽引,以促進社會公平正義、增進人民福祉為出發點和落腳點,更加註重系統集成,更加註重突出重點,更加註重改革實效。

2、二十屆三中全會分析了當前形勢和任務,強調堅定不移實現全年經濟社會發展目標。要落實好宏觀政策,積極擴大國內需求,因地制宜發展新質生產力,加快培育外貿新動能,紮實推進綠色低碳發展。要統籌好發展和安全,落實好防範化解房地產、地方政府債務、中小金融機構等重點領域風險的各項舉措。

產業

1、歐佩克+代表預計,該組織下個月召開的監測會議將是例行會議,不會改變從第四季度開始的增產計劃。

2、商務部宣布,對歐盟進口相關豬肉及豬副產品反傾銷案進行抽樣調查,其中,傾銷調查抽樣出口數量排名前3位的公司。

3、馬來西亞政府官員表示,印度突然限制農產品出口對馬來西亞不利,要求印度放寬大米和糖的出口限制。

4、江蘇發改委:截至7月15日,江蘇省新型儲能項目累計建成投運540萬千瓦,同比增加10倍,電化學新型儲能項目規模躍居全國第一。

5、FIA:全球範圍內共45家核聚變整堆企業參与調研。聚變行業累計融資規模達到71億美元,同比增加9億美元。累計公共資金投入為4.26億美元,2023年該項數據為2.71億美元。在35家受訪回復的企業中,89%的企業看好在2030年代末實現併網發電,超過70%認為2035年之前可以實現。

6、Counterpoint:第二季度,全球PC出貨量同比增長3.1%,達到6250萬台,這也是PC市場出貨量連續第二個季度實現同比增長。該增長由溫和的換機周期和相對較低的基期推動,這凸顯了2024年全球PC市場持續復蘇的勢頭。

7、Canalys:第二季度,在印度大選、季節性需求低迷以及部分地區極端天氣等各種因素的影響下,印度智能手機市場微增1%,總出貨量達3640萬台。小米在六個季度后,以670萬台出貨量及18%的市場份額,重奪榜首。

8、美國農業部:美國6月碎牛肉價格一個月內漲了6.294%,達到了每磅5.472美元,約合42元/斤,創下歷史新高。價格上漲的主因是市場供應下降,加上夏季燒烤季節的到來,市場消費處於旺盛階段。

金融

1、國內商品期貨夜盤收盤,能源化工品漲跌互現,紙漿漲1.52%。黑色系漲跌不一,焦煤漲1.66%。農產品普遍上漲,菜油漲1.41%。基本金屬多數收跌,滬錫跌2.65%,滬銅跌2.17%,滬鋅跌0.91%,滬鋁跌0.66%,滬鉛跌0.3%。滬金跌0.41%,滬銀跌1.71%。

2、國債:7月18日,2年期國債期貨主力合約TS2409下行0.01%至101.996;5年期國債期貨主力合約TF2409下行0.04%至104.025;10年期國債期貨主力合約T2409下行0.10%至105.300。10年期國債利率漲0.75BP,至2.27%;10年期國開債利率漲1.40BP,至2.34%。

3、上海國際能源交易中心:7月18日,原油期貨主力合約2409,以618.6元/桶收盤,上漲10.6元,漲幅為1.74%。全部合約成交128943手,持倉量增加299手至54754手。主力合約成交86366手,持倉量增加4376手至29975手。

4、國際油價全線下跌,美油9月合約跌0.75%,報80.83美元/桶。布油9月合約跌0.31%,報84.82美元/桶。

5、國際貴金屬期貨普遍收跌,COMEX黃金期貨跌0.49%報2447.9美元/盎司,COMEX白銀期貨跌1.18%報30.02美元/盎司。

6、倫敦基本金屬全線收跌,LME期銅跌2.74%報9371美元/噸,LME期鋅跌1.35%報2809美元/噸,LME期鎳跌0.19%報16425美元/噸,LME期鋁跌0.69%報2385.5美元/噸,LME期錫跌4.17%報31575美元/噸,LME期鉛跌1.62%報2155美元/噸。

7、芝加哥期貨交易所(CBOT)農產品期貨主力合約收盤漲跌不一,大豆期貨漲0.26%報1043.75美分/蒲式耳;玉米期貨跌1.58%報405.25美分/蒲式耳,小麥期貨跌0.83%報534.75美分/蒲式耳。

8、美債收益率集體收漲,2年期美債收益率漲3.4個基點報4.48%,3年期美債收益率漲3.9個基點報4.248%,5年期美債收益率漲4.1個基點報4.124%,10年期美債收益率漲4.3個基點報4.205%,30年期美債收益率漲4.5個基點報4.422%。

9、歐債收益率多數上漲,英國10年期國債收益率跌1.2個基點報4.062%,法國10年期國債收益率漲1.6個基點報3.089%,德國10年期國債收益率漲1.1個基點報2.428%,意大利10年期國債收益率漲2.3個基點報3.735%,西班牙10年期國債收益率漲1.6個基點報3.206%。

10、紐約尾盤,美元指數漲0.45%報104.19,非美貨幣普遍下跌,歐元兌美元跌0.39%報1.0896,英鎊兌美元跌0.5%報1.2945,澳元兌美元跌0.34%報0.6706,美元兌日元漲0.71%報157.36,美元兌瑞郎漲0.49%報0.8877,離岸人民幣對美元跌48個基點報7.2769。

海通期貨公司授權由「專註國內期貨衍生品交易的專業行情分析資訊網站」:【 www.fx678.com 】轉發

分享至:

下載APP

下載APP

智昇直播

智昇直播