✕

百利好環球

財務

打開

美國銀行策略師:大宗商品牛市才剛剛開始,投資者對黃金和石油的需求將會加大

智昇 資訊

2024-09-04 08:28:10

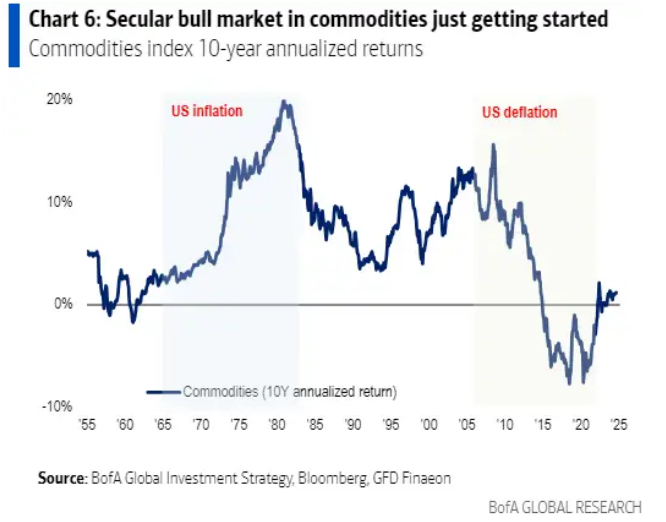

美國銀行表示,從現在到本世紀末,大宗商品是投資者的投資對象。 以賈里德·伍德沃德 (Jared Woodard) 為首的美國銀行策略師在一份報告中表示,通脹的結構性上升表明「大宗商品牛市才剛剛開始」。 石油和黃金等大宗商品長期以來被視為可靠的通脹對沖工具,如果伍德沃德對通脹大幅上升的預測成真,投資者對它們的需求將會加大。

伍德沃德強調,由於全球化和技術趨勢的影響,過去 20 年來通脹率一直保持在 2% 左右的低位,並表示通脹率可能很快就會恢復到 21 世紀之前的水平,當時物價年均上漲率約為 5%。 伍德沃德表示:「這些力量的逆轉意味着結構性轉變,回到 5%。」2023 年消費者價格指數上漲 3.4%,7 月份的數據顯示,該指數的年化增長率為 2.9%。 儘管可能很難想象技術顛覆造成價格下跌的持續趨勢會放緩,但近年來去全球化進程有所增長。 從美國對一些產品徵收關稅,到美國半導體產業的復蘇努力,這些政策對價格下跌來說都是逆風,尤其是因為復蘇努力依賴於相對於新興市場國家成本高得多的勞動力。 美國銀行表示,大宗商品可能產生 11% 的年化回報率,「因為債務、赤字、人口結構、逆全球化、人工智能和凈零政策都會帶來通脹」。

(圖源:美國銀行) 這些潛在的回報意味着,大宗商品代表着一種更好的資產類別,可以佔到投資者 60/40 投資組合中的 40%,而這部分投資組合通常用於債券。 伍德沃德強調,即使在通脹下降和美聯儲採取鴿派立場的情況下,大宗商品指數也能實現 10%-14% 的年化回報率,而流行的彭博綜合債券指數的回報率僅為 6%。 黃金一直是推動大宗商品板塊穩健表現的一股特彆強勁的推動力。今年迄今,黃金價格已飆升近 20%,創下新的歷史新高,自 2022 年初通脹開始飆升以來,黃金價格已上漲 35%。 另一方面,油價相對於黃金的走勢並不好。WTI原油價格目前為每桶 70 美元,與 2021 年 8 月的價格大致相同。

分享至:

下載APP

下載APP

智昇直播

智昇直播