✕

百利好環球

財務

打開

歐洲央行政策會議前瞻:再次降息25個基點,強調9月數據

智昇 資訊

2024-09-10 18:50:02

歐洲央行將於本周四(9月12日)舉行會議,預計將降息25個基點。交易員的注意力集中在未來幾個月的前景上。貨幣市場目前押注歐洲今年將放寬政策約60個基點。9月份的數據可能對10月份的會議很重要。

焦點轉向經濟增長

通脹不再是唯一的焦點,因為經濟增長已經變得同等重要,儘管央行仍然優先考慮將通脹穩定在2.0%左右。

最近的新聞是,幾個令人失望的美國商業和就業數據引發了人們的猜測,即世界上最大的經濟體可能處於衰退的邊緣,並可能拖累世界其他地區,因為美國利率仍保持在限制性水平。

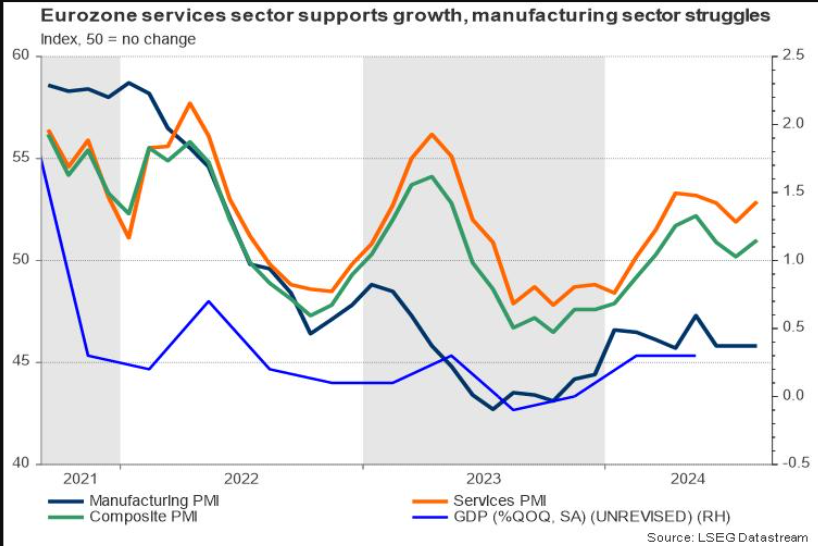

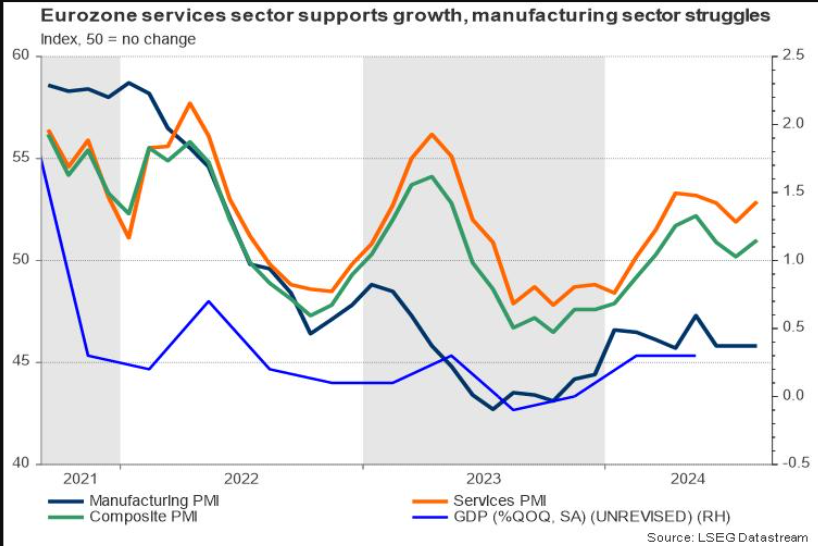

歐元區經濟第二季度超出了分析師的預期,顯示自2023年第三季度以來持續增長,但步伐仍然溫和,季率為0.3%,年率為0.6%,低於歐洲央行對2024年0.8%的預測。

當然,只要看一眼歐盟成員國,就會發現差距在不斷擴大,法國和意大利等以旅游業為主導的經濟體的GDP數據強於以工業為主導的德國。最新的標普全球商業PMI報告顯示,法國奧運會以及西班牙和意大利旅游業的增長可能會支撐第三季度的GDP數據。然而,由於德國在人工智能和其他技術領域的增長引擎落後於美國和中國,再加上地緣政治風險的存在,歐盟能否在未來幾年吸引到值得關注的投資,令人懷疑。

(歐元區製造業PMI苦苦掙扎,深藍色)

歐元區的勞動力市場不是問題

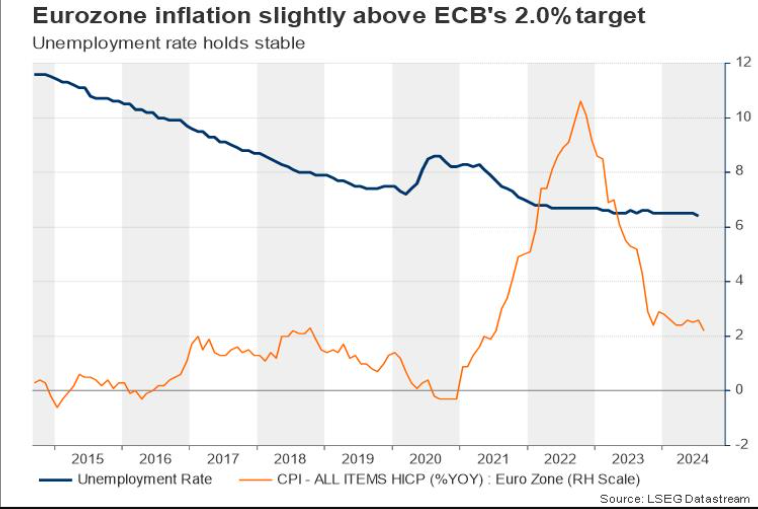

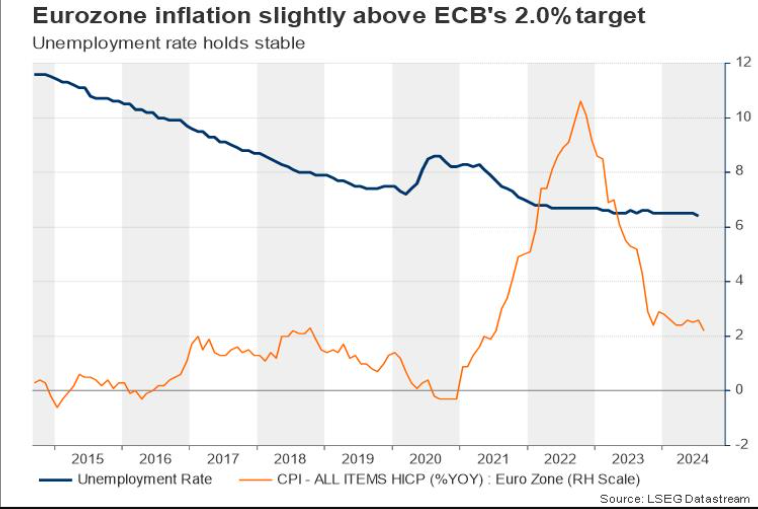

至於勞動力市場,失業率一直穩定在6.4%的歷史低點附近,但家庭消費接近零增長和儲蓄率下降反映出消費意願謹慎。儘管各成員國在工資方面的動態參差不齊,德國要求更多的加薪,但最新一輪歐盟內部談判的平均水平較低,從第一季度的4.7%降至第二季度的3.6%,這緩解了工資-價格螺旋上升的風險。

第二次降息25個基點已成定局,接下來是什麼?

因此,本周第二次將存款便利利率下調25個基點至3.50%可能不會遭到強烈反對。分析師認為,這是板上釘釘的事,尤其是在歐洲央行執委會成員哈薩克(Kazaks)承認通脹橫盤走勢與進一步降息相符之後。幾天後,整體CPI指數突破區間,年率為2.2%,創三年新低,略高於歐洲央行2.0%的目標,而核心指標也明顯放緩至年率2.8%。

(歐元區通脹略高於2%的目標)

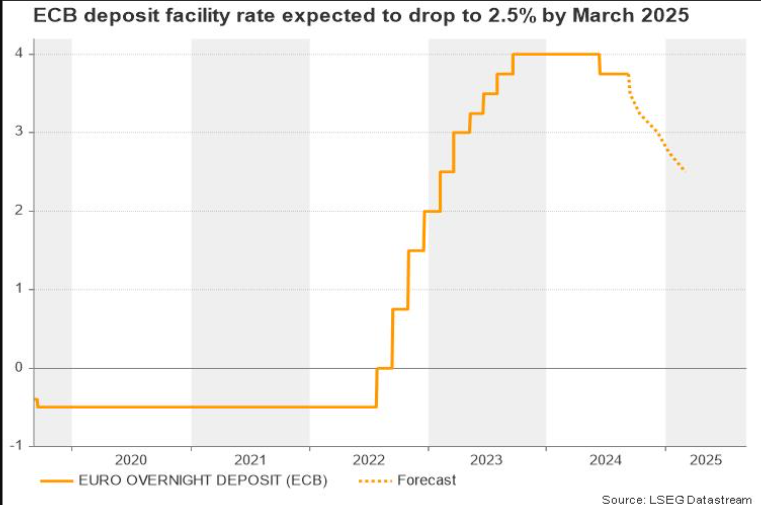

與美聯儲類似,我們必須問一問,歐元區今年是否有可能大幅降息50個基點。歐洲央行計劃在公布利率決定的同時更新其通脹和GDP預測,因此它可能會對其下一步政策措施給出新的暗示。不過,在9月份經濟數據出爐之際,10月份的會議可能被視為引導投資者的更好時機。

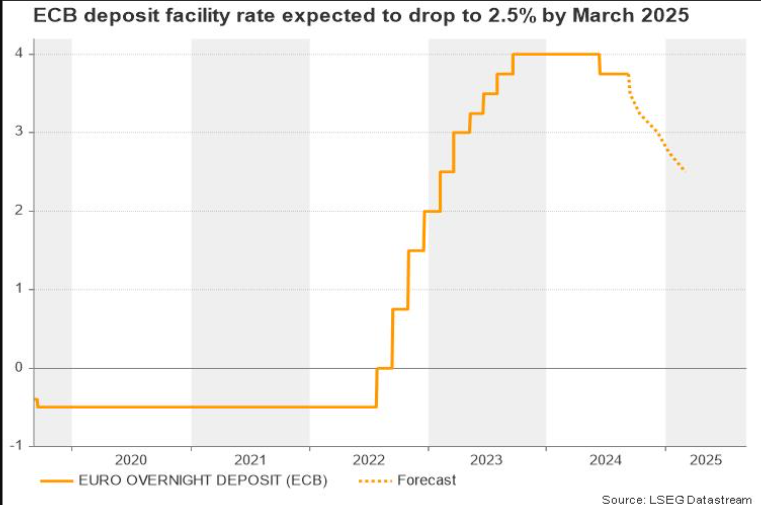

與此同時,期貨市場預計今年晚些時候將第三次降息25個基點,不過他們不確定降息是在10月還是12月。如果10月沒有任何進展,12月可能的降息是否會是50個基點,也存在不確定性。總體而言,投資者預計到2025年3月份利率將達到2.5%,這意味着美聯儲將連續放鬆政策,或者將基準利率下調50個基點,並在接下來的會議中休息一下。

(歐元區基準利率預計到2025年3月份降到2.5%)

市場反應

目前,政策制定者可能會避免任何強烈的鴿派言論,鑒於服務業價格上漲,他們可能傾向於逐步進行政策監控。如果事實證明是這樣的話,投資者可能會將其轉化為一個鷹派信號,幫助歐元兌美元回升至其20日簡單移動均線(SMA) 1.1084,然後上升至1.1100的重要阻力位。

(歐元/美元日圖 來源:易匯通)

從技術面來看,今天跌破20日簡單移動均線后,市場注意力轉移到了1.0990區域,而在1.0915-1.0940區域可能會暫停更大幅度的下跌。然而,要讓看空者達到後者,央行必須討論降息50個基點的可能性,甚至發出信號,表明將持續實施寬鬆政策至2025年。

北京時間18:13,歐元/美元報1.1037,漲幅0.03%。

焦點轉向經濟增長

通脹不再是唯一的焦點,因為經濟增長已經變得同等重要,儘管央行仍然優先考慮將通脹穩定在2.0%左右。

最近的新聞是,幾個令人失望的美國商業和就業數據引發了人們的猜測,即世界上最大的經濟體可能處於衰退的邊緣,並可能拖累世界其他地區,因為美國利率仍保持在限制性水平。

歐元區經濟第二季度超出了分析師的預期,顯示自2023年第三季度以來持續增長,但步伐仍然溫和,季率為0.3%,年率為0.6%,低於歐洲央行對2024年0.8%的預測。

當然,只要看一眼歐盟成員國,就會發現差距在不斷擴大,法國和意大利等以旅游業為主導的經濟體的GDP數據強於以工業為主導的德國。最新的標普全球商業PMI報告顯示,法國奧運會以及西班牙和意大利旅游業的增長可能會支撐第三季度的GDP數據。然而,由於德國在人工智能和其他技術領域的增長引擎落後於美國和中國,再加上地緣政治風險的存在,歐盟能否在未來幾年吸引到值得關注的投資,令人懷疑。

(歐元區製造業PMI苦苦掙扎,深藍色)

歐元區的勞動力市場不是問題

至於勞動力市場,失業率一直穩定在6.4%的歷史低點附近,但家庭消費接近零增長和儲蓄率下降反映出消費意願謹慎。儘管各成員國在工資方面的動態參差不齊,德國要求更多的加薪,但最新一輪歐盟內部談判的平均水平較低,從第一季度的4.7%降至第二季度的3.6%,這緩解了工資-價格螺旋上升的風險。

第二次降息25個基點已成定局,接下來是什麼?

因此,本周第二次將存款便利利率下調25個基點至3.50%可能不會遭到強烈反對。分析師認為,這是板上釘釘的事,尤其是在歐洲央行執委會成員哈薩克(Kazaks)承認通脹橫盤走勢與進一步降息相符之後。幾天後,整體CPI指數突破區間,年率為2.2%,創三年新低,略高於歐洲央行2.0%的目標,而核心指標也明顯放緩至年率2.8%。

(歐元區通脹略高於2%的目標)

與美聯儲類似,我們必須問一問,歐元區今年是否有可能大幅降息50個基點。歐洲央行計劃在公布利率決定的同時更新其通脹和GDP預測,因此它可能會對其下一步政策措施給出新的暗示。不過,在9月份經濟數據出爐之際,10月份的會議可能被視為引導投資者的更好時機。

與此同時,期貨市場預計今年晚些時候將第三次降息25個基點,不過他們不確定降息是在10月還是12月。如果10月沒有任何進展,12月可能的降息是否會是50個基點,也存在不確定性。總體而言,投資者預計到2025年3月份利率將達到2.5%,這意味着美聯儲將連續放鬆政策,或者將基準利率下調50個基點,並在接下來的會議中休息一下。

(歐元區基準利率預計到2025年3月份降到2.5%)

市場反應

目前,政策制定者可能會避免任何強烈的鴿派言論,鑒於服務業價格上漲,他們可能傾向於逐步進行政策監控。如果事實證明是這樣的話,投資者可能會將其轉化為一個鷹派信號,幫助歐元兌美元回升至其20日簡單移動均線(SMA) 1.1084,然後上升至1.1100的重要阻力位。

(歐元/美元日圖 來源:易匯通)

從技術面來看,今天跌破20日簡單移動均線后,市場注意力轉移到了1.0990區域,而在1.0915-1.0940區域可能會暫停更大幅度的下跌。然而,要讓看空者達到後者,央行必須討論降息50個基點的可能性,甚至發出信號,表明將持續實施寬鬆政策至2025年。

北京時間18:13,歐元/美元報1.1037,漲幅0.03%。

分享至:

下載APP

下載APP

智昇直播

智昇直播