✕

百利好環球

財務

打開

外匯周評:澳加兩國央行「先行探路」,暗示美元空頭短命

智昇 資訊

2023-06-09 20:06:44

澳洲聯儲和加拿大央行本周先後意外升息25個基點,促使人們對美國和全球利率或進一步上升的預期有所增強。展望下周,焦點集中在美聯儲、歐洲央行和日本央行利率決議。

美國最近一周初請失業金人數激增,打壓美元至逾兩周低位103.293,本周累計下跌逾0.4%。即使預計下周美聯儲會議可能暫停加息,交易員也在權衡再次升息的可能性。

國際貨幣基金組織(IMF)敦促包括美聯儲在內的全球央行堅持現行政策路徑,並在抗擊通脹方面保持警惕。但經濟合作暨發展組織(OECD)表示,由於央行加息的影響已經顯現,從而削弱了通脹下降的提振作用,全球經濟增長明年只會溫和回升。OECD並上調2023年的展望,估計今年全球經濟料將增長2.7%。

澳、加兩國央行敲響警鐘

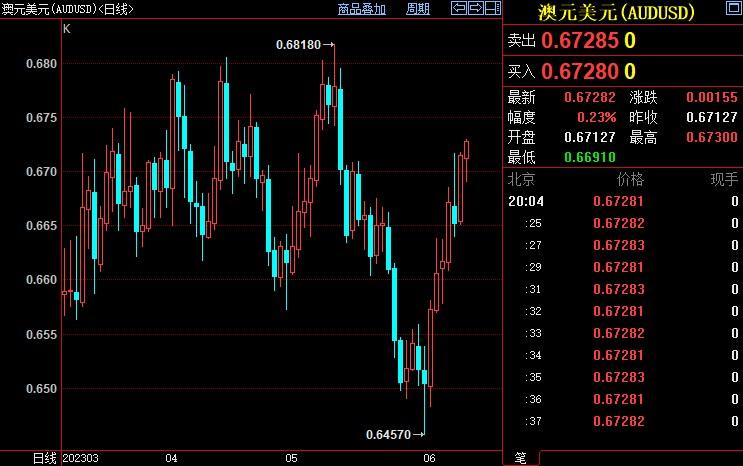

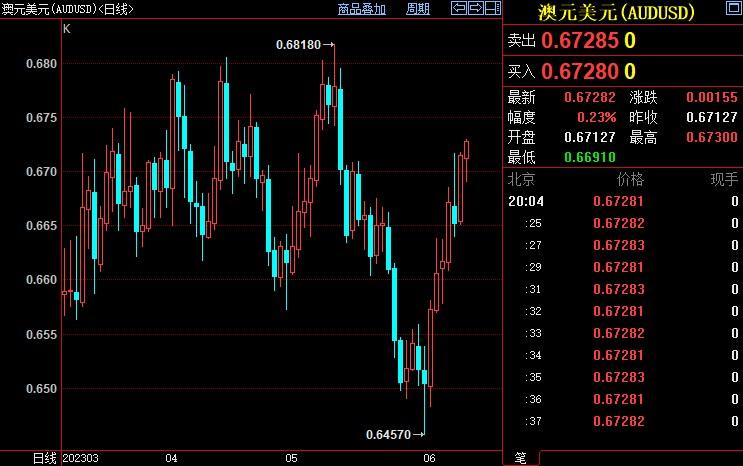

周二(6月6日),澳洲聯儲意外加息25個基點,官方隔夜拆款利率上調至11年高點4.1%,主席洛威警告說,由於通脹率仍然過高,有可能會繼續收緊政策。鷹派的政策聲明推動澳元兌美元升至近一個月新高0.6723。

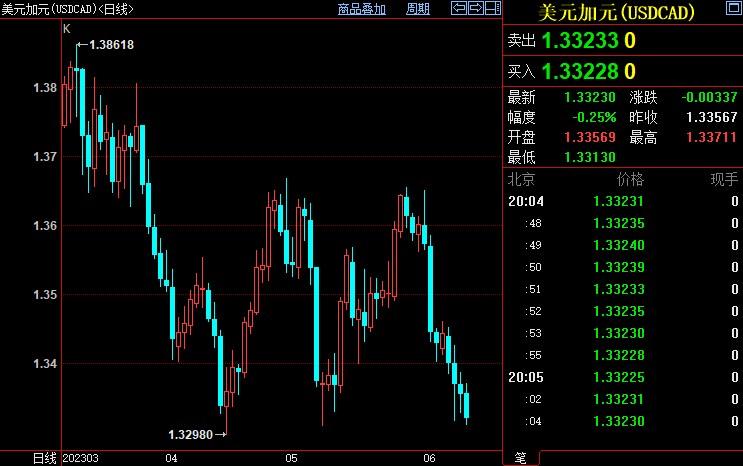

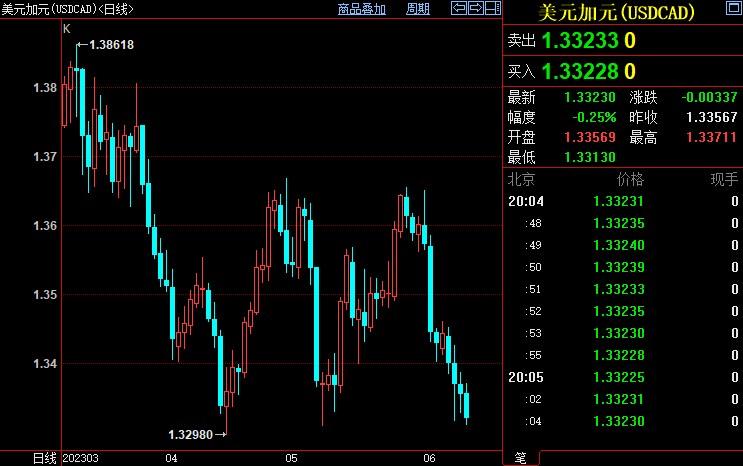

周三(6月7日),加拿大央行追隨澳洲聯儲腳步,也意外升息25個基點,隔拆利率提高到22年最高位4.75%。加拿大央行表示,加息反映出決策層擔心貨幣政策的限制性不夠,不足以使供需恢復平衡。美元兌加元跌創逾一個月新低至1.3320。

OANDA資深市場分析師Edward Moya稱:「加拿大央行在貨幣政策的主動性方面被認為是領先者,加拿大央行暗示可能會進一步加息,這讓大家重新思考美聯儲在7月加息后能否完成加息周期。」

國際貨幣基金組織發言人朱莉·科扎克(Julie Kozack)周四(6月8日)表示,美國通脹勢頭已經放緩,但仍是一個緊迫的問題。她在例行簡報會上對記者說:「如果事實證明通脹比預期更持久,那麼美聯儲可能需要在更長時間內推高利率。」

聚焦下周多國央行會議

① 美聯儲

周一(6月5日)公布的美國5月供應管理協議(ISM)非製造業PMI表現疲軟,使得上周非農崗位激增給美元帶來的利好盡失。周四(6月8日)的美國勞工部數據顯示,上周初請失業金人數激增至逾一年半最高水平。投資者將該數據解讀為美國就業市場正在放緩的跡象。

Kiwibank首席經濟學家Jarrod Kerr表示:「我們確實認為美國和許多經濟體一樣,今年將經歷一次淺層的衰退,因此,這將顯示在薪資數據和失業救濟金等數字上。」

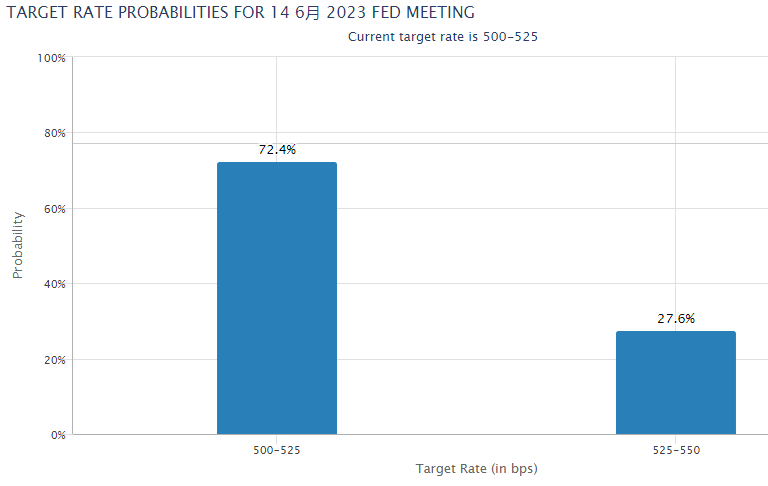

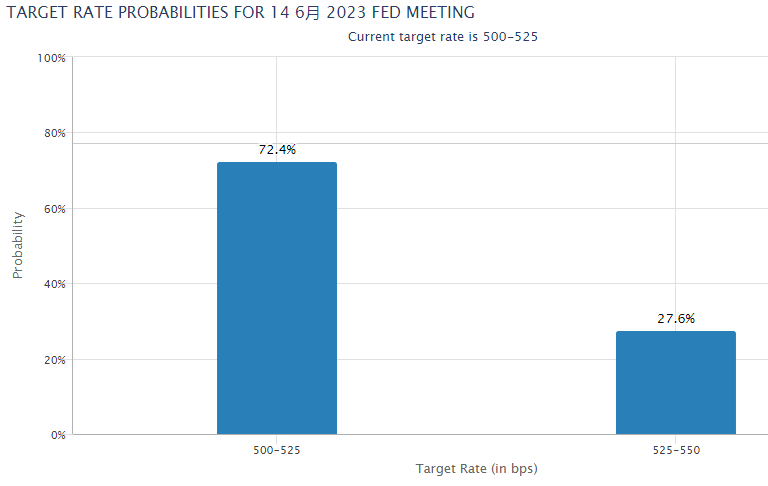

根據CME的「聯儲觀察」工具顯示,交易員現在認為美聯儲下周升息25個基點的機率為27.6%,暫停升息的概率為72.4%。然而,市場認為7月26日會議重新加息的機率為67.1%。

PGIM Fixed Income全球投資策略師Guillermo Felices說:「美國經濟放緩給了美聯儲在連續升息500個基點后暫停加息的空間。市場面臨的關鍵問題是,美聯儲是否會在6月跳過加息,在7月恢復收緊政策。」

② 歐洲央行

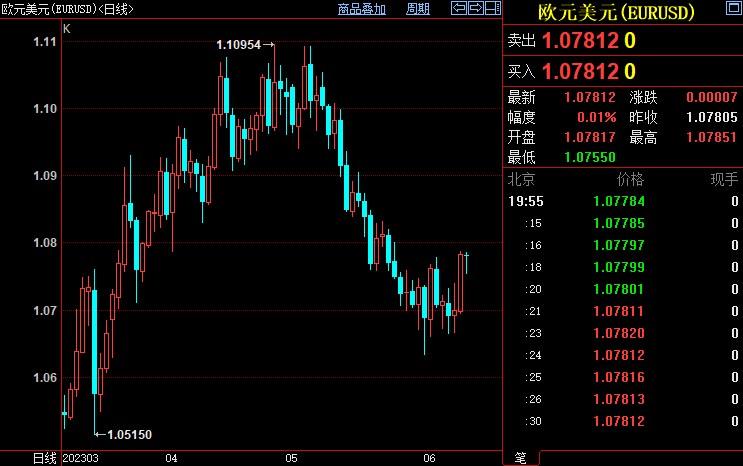

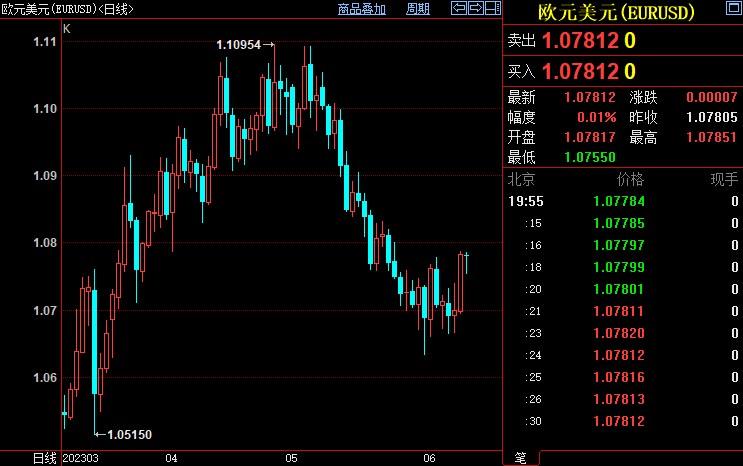

歐元兌美元料時隔五周重新收高,本周累計上漲近0.5%,盤中創逾兩周新高至1.0786。有調查顯示,大多數分析師認為歐洲央行將在6月15日會議上升息25個基點,並在7月再次加息,然後在今年餘下時間暫停加息。

儘管5月份的綜合PMI指數略有回落,但仍指向0.3%的環比增長水平,這不足以顯著抑制通脹壓力使其符合歐洲央行的目標。經濟前景繼續呈現製造業活動低迷,而占經濟70%以上的服務業在各種因素的支持下仍處於活躍狀態。疫情期間累積的儲蓄仍然非常高,在能源價格下跌和創造強勁就業機會的背景下,實際收入(和實際工資增長)正在復蘇。此外,隨着新的集體工資協議正在敲定,大部分地區的工資壓力明顯加大,潛在的通貨膨脹正處於非常高的水平,「粘性通脹」的說法很可能仍將是主要焦點。

荷蘭國際集團的經濟學家稱,歐元區第一季度GDP修正值進入技術性衰退的消息被市場忽視,這是可以理解的,也可能被下周注重通脹的歐央行利率決議所蓋過。他們預計,歐元兌美元將在當前水平附近盤整。

但美國銀行的經濟學家稱,只要全球尤其是美國的通脹率保持在高位,歐元/美元就有可能保持疲軟,在不可避免的硬着陸期間有進一步下行的可能。歐元/美元的持續反彈需要美聯儲的立場發生轉變,而目前,套利交易也對歐元施加了下行壓力。雖然非美元的歐元交叉盤可能保持強勁,但進一步的上升空間可能有限。從長期來看,歐元的強勢將取決於與G10其他國家相比,歐洲央行越來越困難的通脹目標承諾。

③ 日本央行

美元兌日元本周小幅下跌近0.3%,交投在139.50附近。數據顯示,日本春季勞資談判推動了4月名義工資上漲,但實質薪資仍下滑,因為通脹仍然快于工資增長。日本央行行長植田和男周五(6月9日)表示,國內企業定價行為發生變化,可能會推動通脹率超過預期。

熟悉日本央行思維的消息人士表示,工資前景的不確定性和新出現的全球經濟疲軟,提高了日本央行至少在秋季之前不會調整收益率曲綫控制(YCC)政策的可能性。「在一個20年來利率一直保持在超低水平的國家,日本央行第一次行動的衝擊可能是巨大的……這足以讓央行謹慎行事。」

但值得注意的是,日本經濟一季度表現超過了最初預期,同比增幅自前值1.6%升至2.7%,經常賬戶餘額也好於預期,為18.95億日元,因為在新冠大流行后企業和消費者支出回升,有助於抵消全球需求放緩對出口的打擊。

法國興業銀行首席全球外匯策略師Kit Juckes指出,日本央行已經受困在通縮中很長時間,但他們仍有可能在考慮下周進一步調整收益率曲線控制政策。如果日本央行採取行動,這將增加美元/日元的下行潛力。

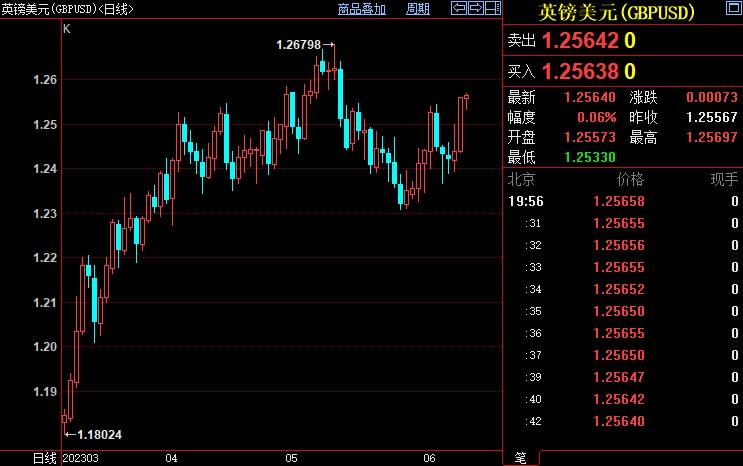

就業數據可能利空英鎊

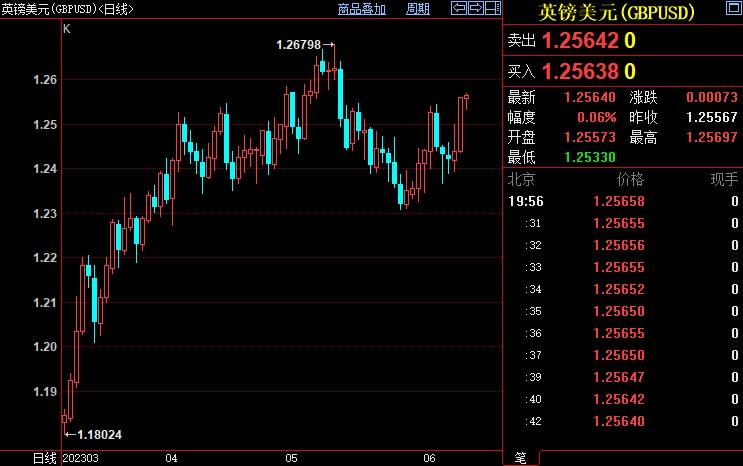

英鎊兌美元上漲逾0.8%,盤中創5月11日以來新高至1.2567,周線兩連陽。近期公布的英國經濟數據相當混雜,主要看點將是下周二(6月13日)發佈的就業和工資數據。

荷蘭國際集團經濟學家認為,就業數據對英鎊來說可能利空,工資增長可能繼續放緩,使貨幣市場對英國央行至少還有100個基點加息的預期失去一些動力。

但市場普遍認為,在沒有通貨膨脹軟化跡象的情況下,英國央行目前還遠未接近加息重點。觀察英國央行行長貝利的進一步操作將非常重要,因為投資者很想知道其將如何兌現英國首相蘇納克作出的在年底前將通脹減半的承諾。

美國最近一周初請失業金人數激增,打壓美元至逾兩周低位103.293,本周累計下跌逾0.4%。即使預計下周美聯儲會議可能暫停加息,交易員也在權衡再次升息的可能性。

國際貨幣基金組織(IMF)敦促包括美聯儲在內的全球央行堅持現行政策路徑,並在抗擊通脹方面保持警惕。但經濟合作暨發展組織(OECD)表示,由於央行加息的影響已經顯現,從而削弱了通脹下降的提振作用,全球經濟增長明年只會溫和回升。OECD並上調2023年的展望,估計今年全球經濟料將增長2.7%。

澳、加兩國央行敲響警鐘

周二(6月6日),澳洲聯儲意外加息25個基點,官方隔夜拆款利率上調至11年高點4.1%,主席洛威警告說,由於通脹率仍然過高,有可能會繼續收緊政策。鷹派的政策聲明推動澳元兌美元升至近一個月新高0.6723。

周三(6月7日),加拿大央行追隨澳洲聯儲腳步,也意外升息25個基點,隔拆利率提高到22年最高位4.75%。加拿大央行表示,加息反映出決策層擔心貨幣政策的限制性不夠,不足以使供需恢復平衡。美元兌加元跌創逾一個月新低至1.3320。

OANDA資深市場分析師Edward Moya稱:「加拿大央行在貨幣政策的主動性方面被認為是領先者,加拿大央行暗示可能會進一步加息,這讓大家重新思考美聯儲在7月加息后能否完成加息周期。」

國際貨幣基金組織發言人朱莉·科扎克(Julie Kozack)周四(6月8日)表示,美國通脹勢頭已經放緩,但仍是一個緊迫的問題。她在例行簡報會上對記者說:「如果事實證明通脹比預期更持久,那麼美聯儲可能需要在更長時間內推高利率。」

聚焦下周多國央行會議

① 美聯儲

周一(6月5日)公布的美國5月供應管理協議(ISM)非製造業PMI表現疲軟,使得上周非農崗位激增給美元帶來的利好盡失。周四(6月8日)的美國勞工部數據顯示,上周初請失業金人數激增至逾一年半最高水平。投資者將該數據解讀為美國就業市場正在放緩的跡象。

Kiwibank首席經濟學家Jarrod Kerr表示:「我們確實認為美國和許多經濟體一樣,今年將經歷一次淺層的衰退,因此,這將顯示在薪資數據和失業救濟金等數字上。」

根據CME的「聯儲觀察」工具顯示,交易員現在認為美聯儲下周升息25個基點的機率為27.6%,暫停升息的概率為72.4%。然而,市場認為7月26日會議重新加息的機率為67.1%。

PGIM Fixed Income全球投資策略師Guillermo Felices說:「美國經濟放緩給了美聯儲在連續升息500個基點后暫停加息的空間。市場面臨的關鍵問題是,美聯儲是否會在6月跳過加息,在7月恢復收緊政策。」

② 歐洲央行

歐元兌美元料時隔五周重新收高,本周累計上漲近0.5%,盤中創逾兩周新高至1.0786。有調查顯示,大多數分析師認為歐洲央行將在6月15日會議上升息25個基點,並在7月再次加息,然後在今年餘下時間暫停加息。

儘管5月份的綜合PMI指數略有回落,但仍指向0.3%的環比增長水平,這不足以顯著抑制通脹壓力使其符合歐洲央行的目標。經濟前景繼續呈現製造業活動低迷,而占經濟70%以上的服務業在各種因素的支持下仍處於活躍狀態。疫情期間累積的儲蓄仍然非常高,在能源價格下跌和創造強勁就業機會的背景下,實際收入(和實際工資增長)正在復蘇。此外,隨着新的集體工資協議正在敲定,大部分地區的工資壓力明顯加大,潛在的通貨膨脹正處於非常高的水平,「粘性通脹」的說法很可能仍將是主要焦點。

荷蘭國際集團的經濟學家稱,歐元區第一季度GDP修正值進入技術性衰退的消息被市場忽視,這是可以理解的,也可能被下周注重通脹的歐央行利率決議所蓋過。他們預計,歐元兌美元將在當前水平附近盤整。

但美國銀行的經濟學家稱,只要全球尤其是美國的通脹率保持在高位,歐元/美元就有可能保持疲軟,在不可避免的硬着陸期間有進一步下行的可能。歐元/美元的持續反彈需要美聯儲的立場發生轉變,而目前,套利交易也對歐元施加了下行壓力。雖然非美元的歐元交叉盤可能保持強勁,但進一步的上升空間可能有限。從長期來看,歐元的強勢將取決於與G10其他國家相比,歐洲央行越來越困難的通脹目標承諾。

③ 日本央行

美元兌日元本周小幅下跌近0.3%,交投在139.50附近。數據顯示,日本春季勞資談判推動了4月名義工資上漲,但實質薪資仍下滑,因為通脹仍然快于工資增長。日本央行行長植田和男周五(6月9日)表示,國內企業定價行為發生變化,可能會推動通脹率超過預期。

熟悉日本央行思維的消息人士表示,工資前景的不確定性和新出現的全球經濟疲軟,提高了日本央行至少在秋季之前不會調整收益率曲綫控制(YCC)政策的可能性。「在一個20年來利率一直保持在超低水平的國家,日本央行第一次行動的衝擊可能是巨大的……這足以讓央行謹慎行事。」

但值得注意的是,日本經濟一季度表現超過了最初預期,同比增幅自前值1.6%升至2.7%,經常賬戶餘額也好於預期,為18.95億日元,因為在新冠大流行后企業和消費者支出回升,有助於抵消全球需求放緩對出口的打擊。

法國興業銀行首席全球外匯策略師Kit Juckes指出,日本央行已經受困在通縮中很長時間,但他們仍有可能在考慮下周進一步調整收益率曲線控制政策。如果日本央行採取行動,這將增加美元/日元的下行潛力。

就業數據可能利空英鎊

英鎊兌美元上漲逾0.8%,盤中創5月11日以來新高至1.2567,周線兩連陽。近期公布的英國經濟數據相當混雜,主要看點將是下周二(6月13日)發佈的就業和工資數據。

荷蘭國際集團經濟學家認為,就業數據對英鎊來說可能利空,工資增長可能繼續放緩,使貨幣市場對英國央行至少還有100個基點加息的預期失去一些動力。

但市場普遍認為,在沒有通貨膨脹軟化跡象的情況下,英國央行目前還遠未接近加息重點。觀察英國央行行長貝利的進一步操作將非常重要,因為投資者很想知道其將如何兌現英國首相蘇納克作出的在年底前將通脹減半的承諾。

分享至:

下載APP

下載APP

智昇直播

智昇直播